Author Archive

相続登記の費用が払えない!司法書士報酬や税金の対処法を解説

相続登記の費用が払えない…まずは落ち着いて状況を整理しましょう

「親が亡くなって不動産を相続したけれど、相続登記にかかる費用が払えそうにない…」

「2024年から義務化されたと聞いたけど、お金がないからどうしようもない…」

今、この記事を読んでくださっているあなたは、このような深刻な悩みを抱え、強い不安と焦りを感じていらっしゃるかもしれません。

大切なご家族を亡くされたばかりで、精神的にも大変な時期に、お金の問題まで重なってしまうのは本当にお辛いこととお察しいたします。

ですが、どうかご安心ください。費用がすぐに用意できなくても、利用できる制度や選択肢が存在する場合があります。

この記事では、相続登記の費用が払えないときに使える公的な制度や、費用を抑えるための具体的な方法を、相続の専門家である司法書士が一つひとつ丁寧に解説していきます。

まずは落ち着いて、ご自身の状況を整理することから始めましょう。この記事を最後までお読みいただければ、何が問題で、どんな選択肢があり、次の一歩をどう踏み出せば良いかがきっと明確になるはずです。

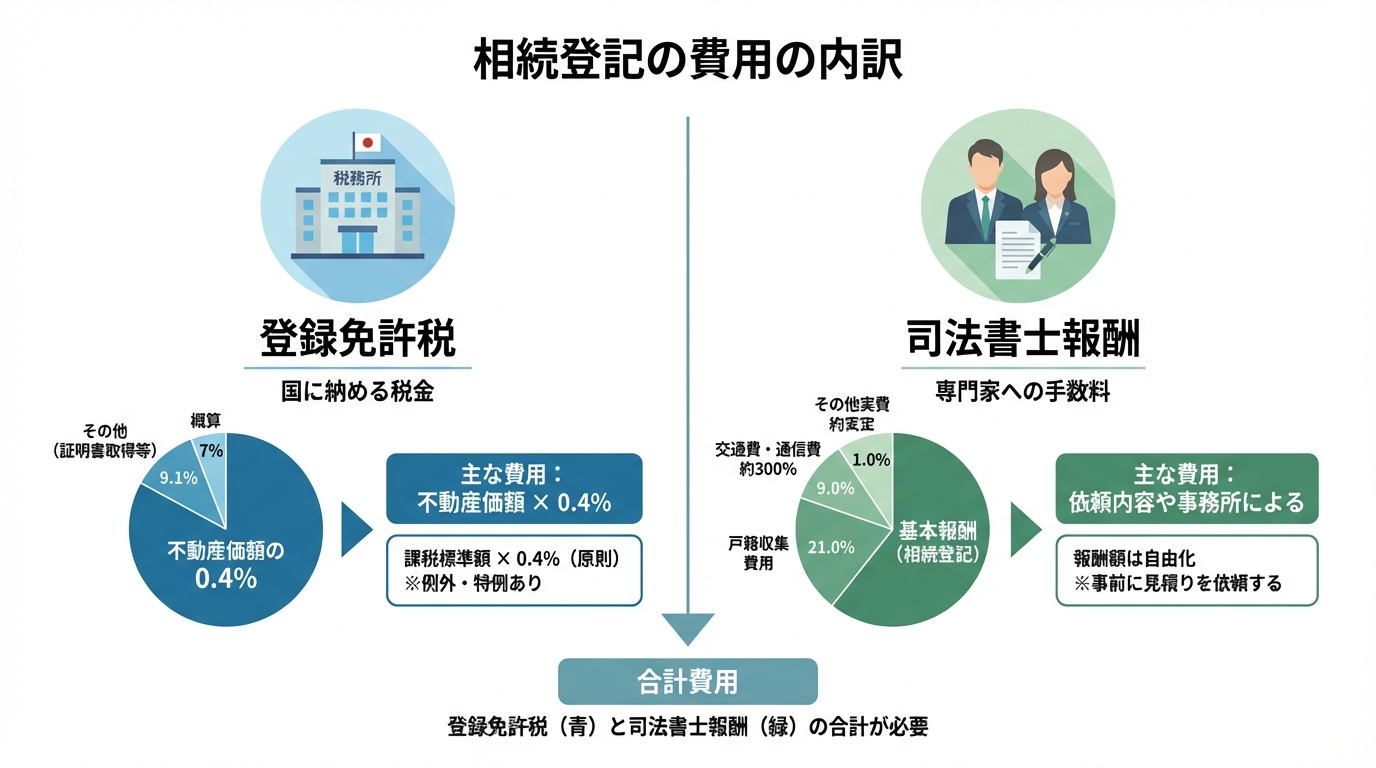

なぜ費用が払えない?原因は「登録免許税」と「司法書士報酬」

相続登記の費用が「高い」と感じるのには理由があります。費用は主に、国に納める「登録免許税」という税金と、手続きを専門家に依頼した場合の「司法書士報酬」の2つで構成されています。

登録免許税

不動産の名義変更(登記)をする際に、法務局へ納める税金です。税額は、不動産の「固定資産税評価額」の0.4%と法律で定められています。例えば、評価額が2,000万円の土地と建物であれば、8万円の登録免許税がかかります。

司法書士報酬

戸籍謄本の収集や遺産分割協議書の作成、法務局への登記申請など、複雑で専門的な手続きを司法書士に依頼した場合にかかる手数料です。事務所によって報酬は幅があります。事例によっては数万円〜数十万円程度となることがあるため、詳しくはお見積りをご確認ください。

これらの費用が一度に必要となるため、負担が大きく感じられるのです。ちなみに、えなみ司法書士事務所では、お客様の負担を少しでも軽減できるよう、相続登記77,000円(税込み)というご利用いただきやすい価格でサポートしております。

放置は危険!相続登記義務化と10万円以下の過料リスク

「費用が払えないから、しばらく放置しておこう…」と考えてしまうお気持ちも分かります。しかし、残念ながらその選択は大きなリスクを伴います。

2024年4月1日から法律が改正され、相続登記が義務化されました。これにより、「相続の開始及び所有権を取得したことを知った日から3年以内」に相続登記を申請しなければなりません。

正当な理由がないにもかかわらず、この義務を怠った場合、10万円以下の過料が科される可能性があります。

単に「お金がない」だけでは正当な理由として認められない場合が多い点に注意が必要です。ただし、重篤な病気や多数の相続人など個別の事情がある場合は正当な理由と認められることがあります。だからこそ、ただ放置するのではなく、今からご自身の状況に合った対策を一緒に考えていくことがとても大切なのです。

【公的制度】費用負担を軽減する4つの選択肢

ご安心ください。経済的な理由で相続登記ができない方をサポートするための公的な制度が用意されています。ここでは、代表的な4つの選択肢をご紹介します。ご自身の状況に合うものがないか、確認してみましょう。

①法テラスの民事法律扶助(費用の立替制度)を利用する

経済的に余裕がない場合に、まず検討したいのが法テラス(日本司法支援センター)の「民事法律扶助制度」です。これは、司法書士の報酬や登録免許税などの実費を一時的に立て替えてくれる制度です。

■ 利用できる方の条件

この制度を利用するには、収入や資産が一定の基準以下である必要があります。例えば、単身者の場合、手取り月収の目安が18万2,000円以下(大都市の場合20万200円以下)といった基準が設けられています。

■ 立替と返済について

審査が通ると、法テラスが司法書士報酬や登録免許税を立て替えてくれます。立て替えてもらった費用は、原則として月々5,000円~10,000円程度の分割払いで返済していくことになります。また、生活保護を受給されている方など、事情によっては返済が免除される場合もあります。

詳しい利用条件や手続きについては、法テラスの公式サイトで確認したり、直接問い合わせてみることをお勧めします。法テラス利用の可否は収入・資産等の審査により判断されますので、まずはご相談ください。

無料法律相談・弁護士等費用の立替

【司法書士の視点】法テラスの立替制度は、本当に心強い味方です

司法書士として仕事をしている中で、経済的なご事情からご相談をためらってしまう方にお会いすることがあります。そのような場合に、法テラスの立替制度は心強い味方となり得ます。例えば、経済的な理由で手続きが難しい状況にある方が、この制度を利用して無事に相続登記を進められたというケースもございます。

この制度の素晴らしい点は、単にお金を立て替えるだけでなく、専門家へのアクセスのハードルをぐっと下げてくれるところにあります。経済的な不安が、法的な権利を守るための行動を妨げてしまうのは、非常にもったいないことです。もしあなたが「自分も対象になるかも?」と少しでも感じたら、諦めずに、まずは相談するという一歩を踏み出してほしいと心から願っています。

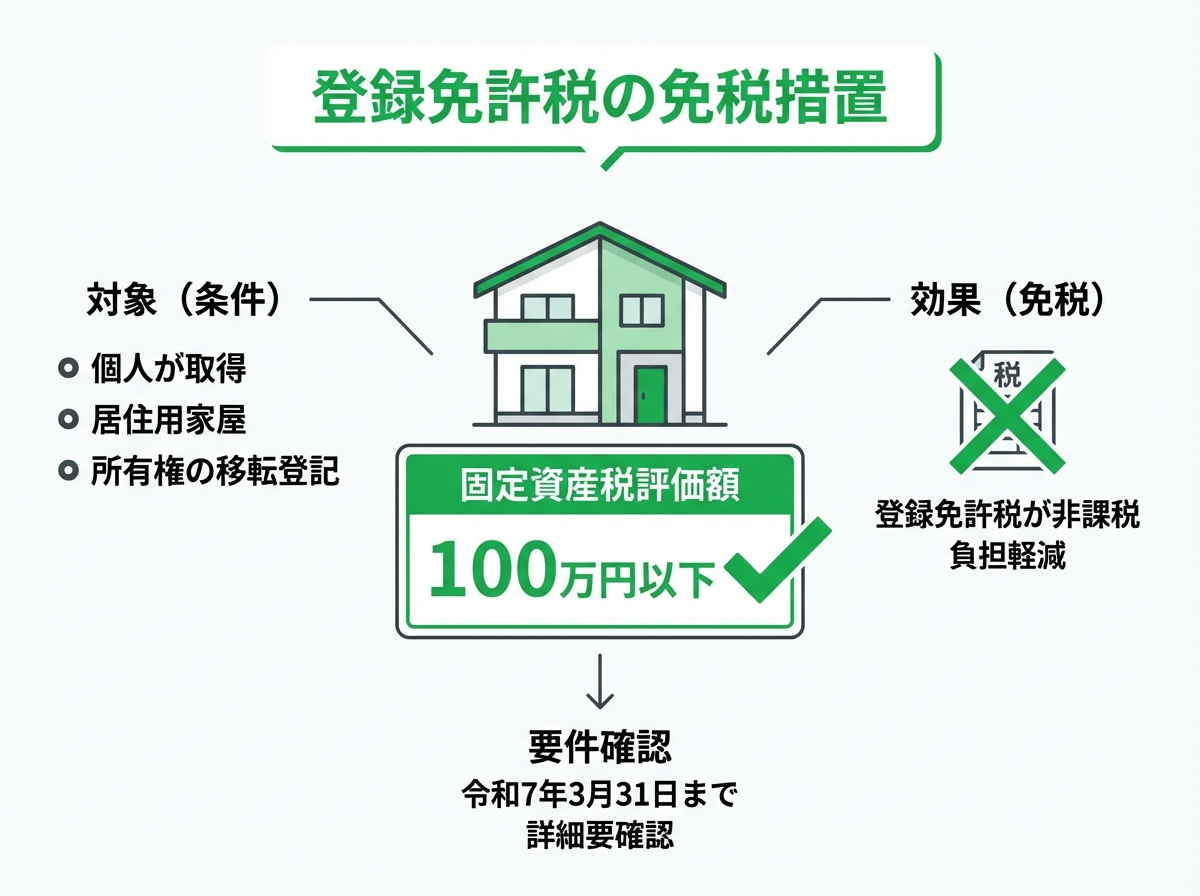

②登録免許税の免税措置|100万円以下の土地なら非課税に

登録免許税の負担をゼロにできる可能性のある制度です。特に地方の土地などで利用できるケースが多くあります。

具体的には、以下の2つの条件を両方満たす場合、土地の相続登記にかかる登録免許税が非課税になります。

- 相続により土地を取得した方が、その土地について相続登記を受けること。

- その土地の不動産の価額(固定資産税評価額)が100万円以下であること。

不動産の価額は、市区町村から送られてくる固定資産税の納税通知書や、役所で取得できる固定資産評価証明書で確認できます。この免税措置を受けるには、登記申請書に免税の根拠となる法令の条文を記載する必要があります。当事務所では、この非課税措置を積極的に利用し、減税に努めております。

③数次相続の登録免許税の免税措置

少し複雑なケースですが、該当する方には大きなメリットがある制度です。

例えば、「祖父名義の不動産を父が相続したが、登記をしないうちに父も亡くなってしまい、最終的に自分が相続することになった」というようなケースを「数次相続」といいます。

通常であれば、祖父から父へ、父から自分へ、と2回分の登記が必要になり、登録免許税も2回分かかります。しかし、一定の要件を満たす場合、1回目の「祖父から父へ」の相続登記については登録免許税が免税となる特例があります。心当たりのある方は、専門家である司法書士に相談してみることをお勧めします。

④相続人申告登記で、ひとまず義務を履行する

「すぐに費用全額は用意できない」「遺産分割の話し合いがまとまらない」といった事情で、3年以内に相続登記を完了するのが難しい場合、「相続人申告登記」という新しい制度を利用する方法があります。

これは、「私が相続人の一人です」と法務局に申し出るだけの簡易な手続きです。この手続きをしておけば、相続登記の義務を果たしたことになります。

- メリット: 数千円程度の費用で済み、戸籍謄本など最低限の書類で手続きできる。

- デメリット: 不動産を売却したり、担保に入れてお金を借りたりすることはできない。あくまで一時的な対応であり、最終的には正式な相続登記が必要。

相続人申告登記は、あくまで過料を避けるための一時的な措置と理解しておきましょう。

司法書士に直接相談するという選択肢|費用を抑えるポイント

公的な制度だけでなく、私たち司法書士に直接ご相談いただくことでも、解決の糸口が見つかる場合があります。費用がないからと諦めずに、まずは専門家の話を聞いてみませんか。

自分で相続登記をして費用を節約できる?メリット・デメリット

「司法書士に頼まず、自分でやれば報酬がかからないのでは?」と考える方もいらっしゃるでしょう。もちろん、ご自身で手続きを行うことは可能です。

- メリット: 司法書士報酬がかからないため、費用を最も安く抑えられる可能性がある。

- デメリット: 膨大な時間と手間がかかる。戸籍謄本の収集や書類作成は非常に複雑で、一つでも不備があると法務局で何度もやり直しを求められる。平日に何度も役所や法務局へ足を運ぶ必要があり、かえって交通費や時間がかかり、精神的な負担も大きい。

特に、お仕事で忙しい方や、書類の作成に慣れていない方にとっては、ご自身で手続きを行うのは想像以上に大変な作業です。結果的に専門家に依頼する方が、時間的・精神的な負担が少なく、スムーズに解決できるケースも少なくありません。

司法書士報酬の分割払いや後払いに応じてくれる事務所を探す

司法書士事務所によっては、費用の支払い方法について柔軟に対応してくれる場合があります。

私たち、えなみ司法書士事務所では、費用に関するご相談を積極的にお受けしております。ご事情をお伺いした上で、司法書士報酬の分割払いや、相続した不動産を売却した代金からお支払いいただく後払いなど、お客様の状況に合わせたお支払い方法をご提案できる場合があります。

「手元にまとまったお金がないから…」と一人で抱え込まずに、まずはその状況を正直にお話しください。私たちはお客様に寄り添い、一緒に最善の方法を考えます。

【最終手段】相続不動産を売却して費用を捻出する

どうしても現金が用意できず、その不動産に住む予定もない、という場合には、相続した不動産を売却し、その売却代金から登記費用や税金を支払うという方法もあります。これを「換価分割」といいます。

この方法をとる場合、相続登記の手続きと並行して不動産の売却活動を進める必要があります。そのため、信頼できる不動産会社との連携が不可欠になります。

当事務所では、必要に応じて提携している不動産会社をご紹介することも可能です。相続から売却までの一連の流れをスムーズに進められるよう、ワンストップでサポートさせていただきますので、ご安心ください。

費用が払えなくても諦めないで!まずは無料相談をご利用ください

相続登記の費用が払えないという問題は、決してあなた一人だけの悩みではありません。そして、ここまでお読みいただいたように、解決するための選択肢はいくつも存在します。

大切なのは、一人で抱え込んで諦めてしまうのではなく、「まずは専門家に相談してみる」という一歩を踏み出すことです。

えなみ司法書士事務所は、横浜市・川崎市にお住まいの皆様にとって「いつでも相談できる、いつでも来てもらえる」身近な法律の専門家でありたいと考えています。お客様のご負担を少しでも軽くするために、私たちは3つのことをお約束します。

- 無料の訪問面談: ご自宅や最寄りのカフェなど、ご指定の場所まで無料で伺います。

- 土日祝・21時まで対応: 平日お忙しい方でもご相談いただきやすいよう、柔軟に対応します。(面談は原則予約制です。担当司法書士の都合によりお受けできない場合があります。)

- 相続登記の報酬例: 当事務所の標準的な料金は77,000円(税込み)からです。料金は不動産の価格が高額の場合や相続人の数が多い場合は増える場合があります。詳細は個別のお見積りでご案内します。追加料金のない総額表示で安心です。

「自分の場合はどの制度が使えるの?」「まずは話だけ聞いてみたい」どんな些細なことでも構いません。費用のご心配も含め、あなたの状況を丁寧にお伺いし、最適な解決策をご提案します。

どうか一人で悩まず、私たち専門家を頼ってください。ご連絡をお待ちしております。

—

えなみ司法書士事務所

代表 司法書士 榎並慶太

所属:神奈川県司法書士会(第2554号)

住所:〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

増資を1日で完了させる方法|総数引受契約の手続きを解説

「明日までに増資したい」は実現可能か?

「急な事業展開で明日までに資金が必要になった」「取引先との契約上、急いで資本金を増やす必要がある」など、経営判断において一刻を争う資金調達が求められる場面は少なくありません。そんな切羽詰まった状況で、「増資手続きを、たった1日で完了させることなど本当にできるのだろうか?」と疑問や不安を感じていらっしゃる方も多いのではないでしょうか。

結論から申し上げますと、特定の条件を満たし、適切な手続きを踏むことで、増資を1日で完了させることは法的に可能です。その鍵となるのが「総数引受契約(そうすうひきうけけいやく)」という手法です。

この記事では、緊急の資金調達を必要とされている経営者様やご担当者様のために、総数引受契約を用いて増資を1日で完了させるための具体的な手続き、スケジュール、そして専門家である司法書士がどのようにサポートできるのかを、分かりやすく解説していきます。

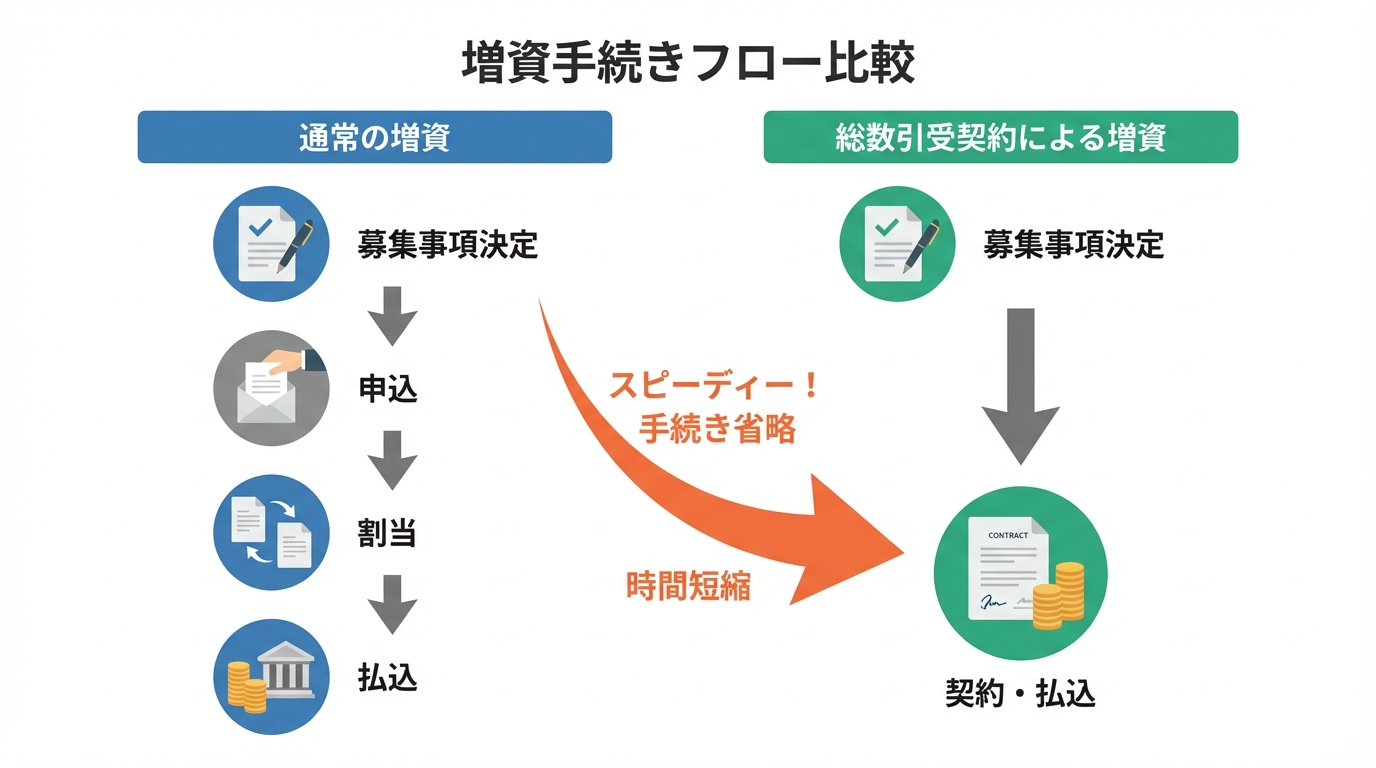

なぜ1日で増資が完了する?「総数引受契約」の仕組み

なぜ、通常は時間がかかる増資手続きが1日で完了できるのでしょうか。その秘密は「総数引受契約」が持つ、手続きを大幅に短縮できる仕組みにあります。

通常の増資手続きとの違い

一般的な第三者割当増資では、会社はまず募集する株式の数や金額などの条件を決め(募集事項の決定)、その後、株式の引受けを希望する人から「申込み」を受けます。そして、会社が複数の申込者の中から誰に何株を割り当てるかを決定し(割当て)、その後に出資金を払い込んでもらう、という段階的なプロセスを経る必要があります。これには、申込期間の設定や割当先の検討など、一定の時間が必要です。

一方、総数引受契約方式では、あらかじめ株式を引き受けてくれる人(引受人)が決まっており、その引受人が発行するすべての株式を引き受けることを契約します。これにより、不特定多数からの「申込み」や、会社による「割当て」といったプロセスをすべて省略できるのです。引受人と会社との間の契約と、出資金の払込みが完了すれば、増資の効力が発生するため、手続きを劇的にスピードアップさせることが可能になります。

総数引受契約が使える条件とは?

このスピーディーな手続きは、どのような場合でも利用できるわけではありません。総数引受契約を用いるには、以下の条件が満たされている必要があります。

- 株式の引受人が事前に決まっていること。

- その引受人が、今回募集する株式のすべてを引き受けることに合意していること。

この条件から、総数引受契約は特に以下のような場面で有効活用されます。

- スタートアップ企業が、特定のベンチャーキャピタルやエンジェル投資家から資金調達を行うケース

- オーナー経営者が、自身の個人資産を会社に入れる(役員が増資を引き受ける)ケース

- 既存の株主が、追加で出資を行うケース

このように、引受先が明確に定まっている場合の資金調達において、総数引受契約は最も効果的かつ迅速な手段となり得ます。

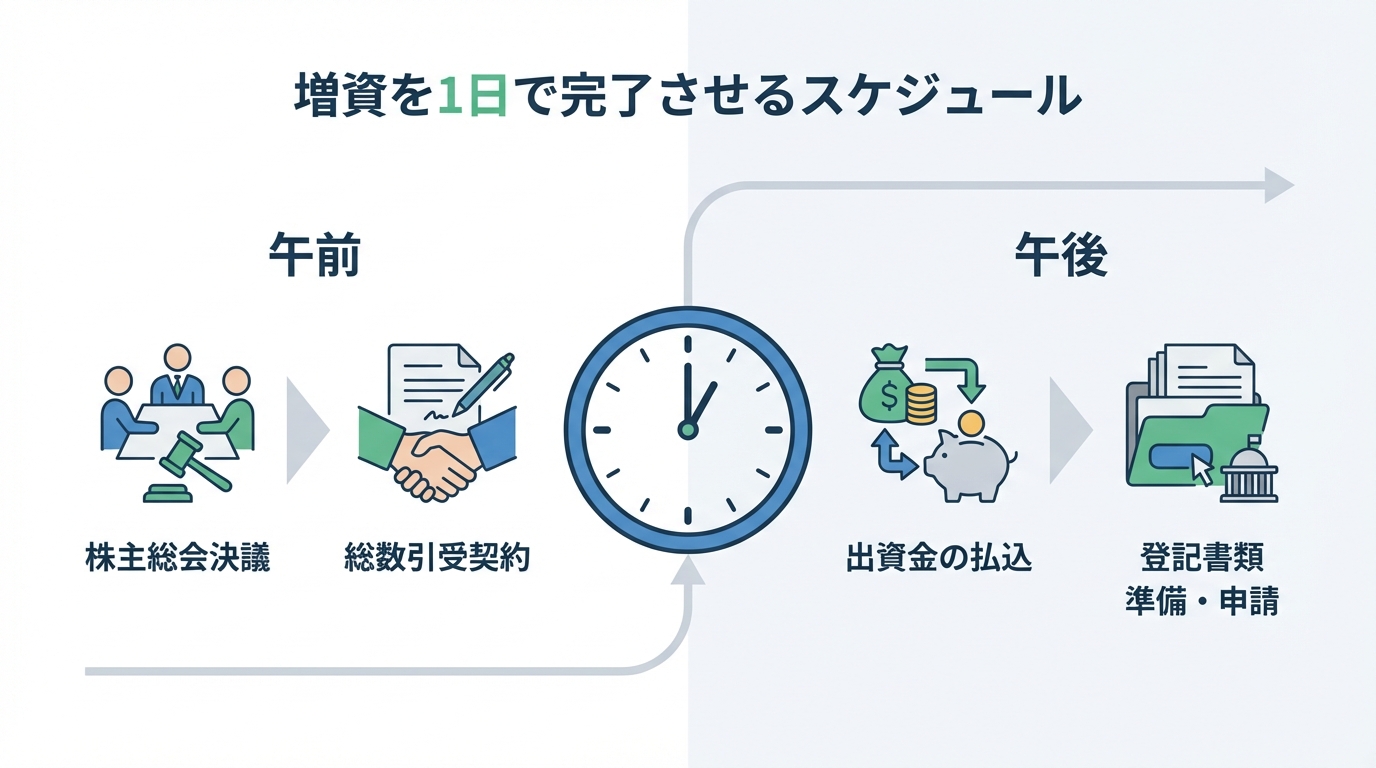

増資を1日で完了させるための具体的な手続きとスケジュール

では、実際に総数引受契約を用いて増資を1日で完了させるための具体的なアクションプランを、時系列で見ていきましょう。司法書士が関与することで、これらのプロセスをいかにスムーズに進められるかも含めて解説します。

【午前】必要事項の決定と契約締結

1日の始まりである午前中には、増資の根幹となる意思決定と契約手続きを完了させます。

- 株主総会(または取締役会)での募集事項の決議

まず、会社として増資を行うための公式な意思決定を行います。株主総会(取締役会設置会社の場合は取締役会)を招集し、以下の「募集事項」を決議し、その内容を議事録として正確に残す必要があります。- 募集株式の数

- 募集株式の払込金額(1株あたりの金額)

- 増加する資本金及び資本準備金の額に関する事項

- 払込期日(またはその期間)

- 総数引受契約の締結

次に、決議された募集事項に基づき、会社と引受人との間で「総数引受契約書」を締結します。この契約書には、双方が合意した内容を法的に有効な形で盛り込む必要があります。

司法書士にご依頼いただければ、法的に有効な株主総会議事録や総数引受契約書の作成を迅速にサポートいたします。これにより、午前中の手続きを滞りなく、かつ正確に進めることが可能です。

【えなみ司法書士事務所の視点】

増資の手続きにおいて最も重要なのが、この「総数引受契約」です。これは単なる合意書ではなく、会社法で定められた要件を満たす法的な契約でなければなりません。株式を引き受けようとする特定の相手方と締結し、発行する株式のすべてをその相手方が引き受けることを約束するものです。この契約があるからこそ、募集や割当といった時間のかかるプロセスを省略し、1日という短期間での増資が実現できるのです。私たちは、この重要な契約が法的に万全なものとなるよう、細心の注意を払ってサポートいたします。

【午後】出資金の払込と登記書類の準備

午後には、実際にお金を動かし、法務局へ提出する書類の準備を並行して進めます。

- 出資金の払込み

引受人は、総数引受契約で定められた払込期日(この場合は当日中)に、指定された会社の銀行口座へ出資金の全額を振り込みます。 - 払込みを証明する書類の準備

会社は、出資金が確かに払い込まれたことを証明する書類を準備する必要があります。具体的には、振込が記帳された預金通帳のコピーや、インターネットバンキングの取引明細書などが該当します。これは登記申請時の必須書類となります。

この間、司法書士は登記申請に必要となる以下の書類一式を迅速かつ正確に作成・準備します。

- 変更登記申請書

- 株主総会議事録(または取締役会議事録)

- 株主リスト

- 総数引受契約書

- 払込みがあったことを証する書面

- 資本金の額の計上に関する証明書 など

ご依頼者様が出資金の払込手続きに集中している間に、専門家が煩雑な書類作成をすべて代行することで、時間を無駄にすることなく手続きを進めることができます。

【登記申請】手続きの最終ステップ

すべての書類が整い、出資金の払込みが確認できたら、手続きの最終段階である登記申請に移ります。増資の登記は、出資金の払込みがあった日から2週間以内に、会社の本店所在地を管轄する法務局へ申請しなければならないという法的な期限があります。

原則として当事務所が代理で登記申請を行いますので、お客様が法務局へ行く必要はありません。※ただし、実印の押印や本人確認書類の提示等、ご協力をお願いする場合がございます。

なお、総数引受契約の締結・払込といった社内手続きは条件が整えば1日で完了させることが可能ですが、その内容が登記簿に反映され、新しい登記事項証明書(登記簿謄本)が取得できるようになるまでには、法務局での審査期間が必要です。この期間は法務局の混雑状況によって変動しますが、一般的に申請から数日から数週間程度かかる点にご留意ください。

1日での増資を司法書士に依頼するメリットと費用

「急いでいるからこそ、自分でやってしまおう」とお考えになる方もいらっしゃるかもしれません。しかし、時間的制約が厳しい状況だからこそ、専門家である司法書士にご依頼いただくことには大きなメリットがあります。

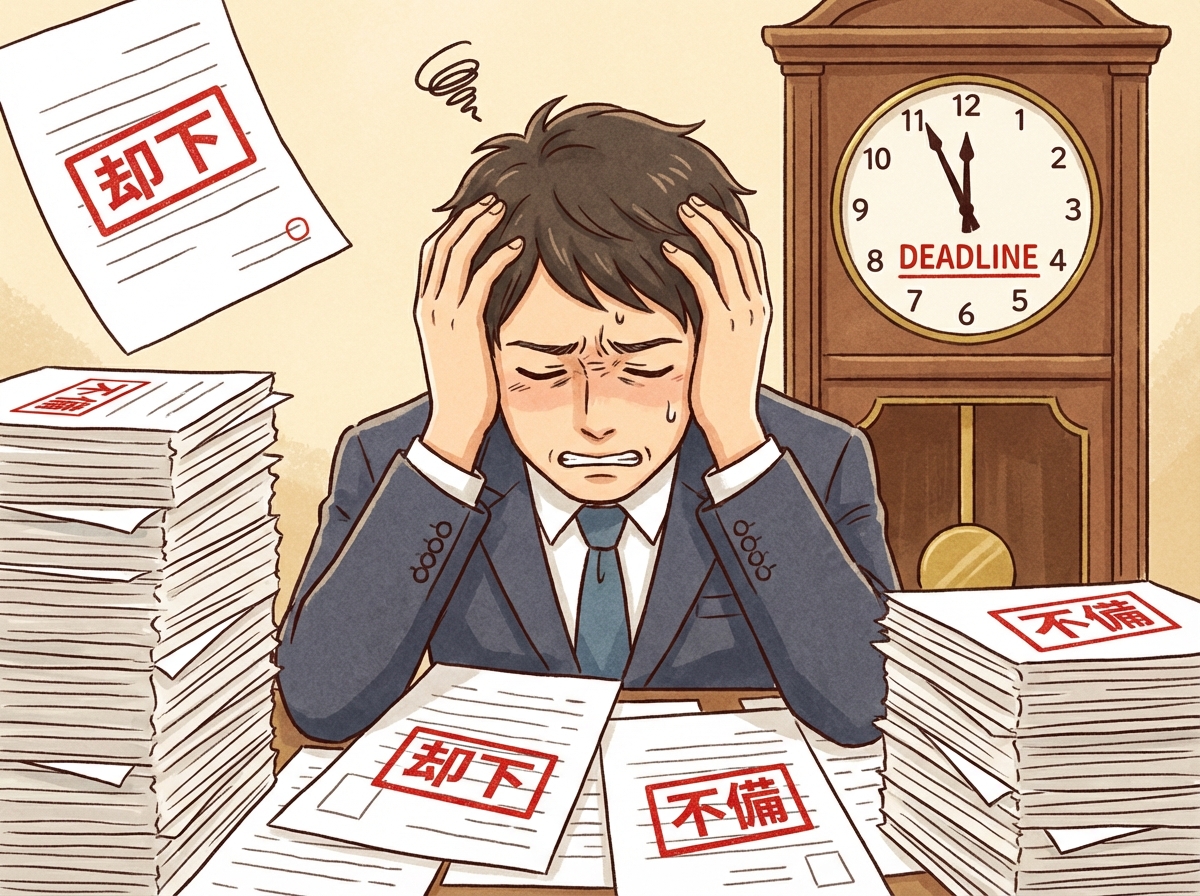

ご自身で手続きする際のリスク

もしご自身で手続きを進めようとした場合、以下のようなリスクに直面する可能性があります。

- 書類の不備による手続きの遅延: 議事録や契約書の記載事項に漏れがあったり、添付書類が不足していたりすると、法務局で申請が受理されず、修正や再提出(却下・取下げ)が必要になります。結果として、1日で完了するどころか、大幅に時間がかかってしまう恐れがあります。

- 登記期限の超過: 書類の不備などで手間取っているうちに、法律で定められた「払込日から2週間以内」という登記申請期限を過ぎてしまうリスクがあります。この場合、代表者個人が過料(罰金のようなもの)の制裁を受ける可能性があります。

- 目的の不達成: 何よりも、「1日で増資を完了させる」という最大の目的が達成できず、重要なビジネスチャンスを逃してしまうことになりかねません。

急を要する手続きだからこそ、専門家の知識と経験を活用し、確実かつ迅速に進めることが賢明な判断と言えるでしょう。

当事務所の増資登記サポート費用

当事務所にご依頼いただいた場合の費用は、以下の通りです。原則としてご相談時に総額を明確にご提示し、後から追加料金が発生することはありませんのでご安心ください。※登記内容の変更や、定款変更など付随する手続きが追加で必要となった場合は、別途お見積りのうえご説明いたします。

| 内容 | 費用 |

|---|---|

| 司法書士報酬 | 51,700円(税込) |

| 登録免許税(実費) | 増加する資本金の額 × 0.7%(計算した額が3万円に満たない場合は、3万円) |

例えば、資本金を100万円増資する場合、登録免許税は最低額の3万円となりますので、総額は81,700円となります。

えなみ司法書士事務所では、お忙しい経営者様をサポートするため、ご指定の場所への無料訪問面談や、平日・土日祝日問わず21時までの対応を行っております。※ご訪問や夜間・土日祝日のご面談は事前予約制です。また、スケジュールによってはご希望に沿えない場合もございますので、まずはお問い合わせください。

まとめ:お急ぎの増資手続きは専門家にご相談ください

「総数引受契約」という手法を用いれば、増資手続きを1日で完了させることは十分に可能です。しかし、そのためには会社法に則った正確な知識と、段取りの良いスピーディーな手続きが不可欠です。

議事録や契約書の作成、煩雑な登記申請書類の準備など、専門的な対応が求められる場面が多く、一つでもミスがあれば計画全体が頓挫しかねません。

えなみ司法書士事務所(代表司法書士:榎並慶太/神奈川県司法書士会所属 第2554号/所在地:〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階)は、横浜・川崎エリアを中心に、企業の皆様の緊急の資金調達を商業登記の専門家として強力にサポートいたします。「とにかく急いでいる」「何から手をつけていいか分からない」といったご状況でも、まずはお気軽にご相談ください。お客様の負担を最小限に抑え、確実な手続きをお約束します。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

身寄りのない友人が認知症に…成年後見の申立ては誰ができる?

「友人のために何かしたい」そのお気持ち、まずはお聞かせください

「もし、身寄りのない親しい友人が認知症になってしまったら…」

「財産の管理や日々の契約は、一体誰が支えてくれるのだろう…」

ご友人を大切に想うからこそ、このような不安に駆られ、ご自身の責任のように感じていらっしゃるかもしれません。そのお気持ちは、決して他人事ではなく、非常に切実な問題です。どうすれば友人を守れるのか、自分に何ができるのか、情報が少ない中で一人で抱え込んでしまうのは本当にお辛いことと思います。

以前、当事務所にも、ご友人のことで深く悩まれた方からのご相談がございました。

ご相談事例:配偶者やお子さんのいないご友人の将来について

ご相談者様は、長年親しくされてきたご友人(70代・お一人暮らし)の物忘れがひどくなってきたことを心配されていました。ご友人には配偶者もお子さんもおらず、頼れる親族も遠方にいるとのこと。「このままでは悪質な業者に騙されてしまうかもしれない」「何か法的な手続きで友人のお金や生活を守ることはできないだろうか」と、藁にもすがる思いで当事務所の初回無料相談(要予約)をご利用されました。

このご相談者様のように、ご自身の問題ではないからこそ、どこに相談すれば良いのか分からず、途方に暮れてしまう方は少なくありません。しかし、その「友人のために何かしたい」という温かいお気持ちこそが、解決への最も大切な第一歩なのです。

この記事では、成年後見制度の専門家である司法書士として、身寄りのないご友人のためにあなたができること、法的な手続きの流れ、そして費用の不安を解消するための公的な支援制度について、一つひとつ丁寧に解説していきます。

どうか一人で悩まず、まずは正しい知識を得ることから始めてみませんか。この記事が、あなたの心の負担を少しでも軽くし、大切なご友人を守るための次の一歩を踏み出す道しべとなれば幸いです。

成年後見の申立て、友人でもできる?原則と例外を解説

ご友人を心配するあまり、「自分が成年後見の申立人になれないだろうか?」とお考えになるのは自然なことです。しかし、法律上のルールはどのようになっているのでしょうか。ここでは、専門家の立場から明確にお答えします。

原則:申立てができるのは法律で定められた人のみ

結論から申し上げますと、原則として、ご友人が成年後見の申立てを行うことはできません。

成年後見制度は、ご本人の財産やプライバシーに深く関わる非常に強力な制度です。そのため、誰でも自由に申立てができるわけではなく、民法という法律によって申立てができる人(申立人)の範囲が厳格に定められています。

具体的には、以下の人たちに限られています。

- 本人

- 配偶者

- 四親等内の親族(子、親、兄弟姉妹、甥・姪、いとこ等)

- 未成年後見人、未成年後見監督人

- 保佐人、保佐監督人、補助人、補助監督人

- 検察官

- 市町村長

このように申立人の範囲が限定されているのは、ご本人の意思を尊重し、制度の濫用を防ぐためです。残念ながら「友人」はこの範囲に含まれていないため、直接の申立人になることはできないのが現状です。

友人だからこそできる大切な役割とは

「申立てができないなら、自分は無力なのか…」と落胆される必要は全くありません。むしろ、ご本人を最も身近で見てきたご友人だからこそ果たせる、非常に重要な役割があります。

それは、行政や専門家への「橋渡し役」です。

- 情報提供者として:ご本人の日々の生活の様子、困っていること、性格やお金の使い方など、親族以上に詳しく知っているのはご友人かもしれません。その情報は、後述する「市町村長申立て」の必要性を判断する上で、行政にとって極めて貴重なものとなります。

- 本人の意思の代弁者として:ご本人が何を望んでいるのか、どのような生活を送りたいのか。判断能力が低下していく中で、その想いを汲み取り、代弁できるのは、信頼関係のあるご友人ならではの役割です。

- 支援へのきっかけ作り:ご本人が一人で公的な窓口に相談に行くのは困難な場合が多いでしょう。ご友人が付き添って相談の場を設け、手続きがスムーズに進むようサポートすることは、大きな助けとなります。

直接の申立人にはなれなくても、ご友人の存在がなければ、ご本人が必要な支援にたどり着けないケースは少なくありません。あなたの行動が、ご友人を守るための大きな力になるのです。

身寄りのない友人のために「市町村長申立て」という選択肢

では、ご友人のような身寄りのない方が成年後見制度を利用したい場合、具体的にどうすればよいのでしょうか。その最も現実的で強力な解決策が「市町村長申立て」です。

市町村長申立てとは?身寄りのない方のための公的支援

市町村長申立てとは、その名の通り、市区町村の長が申立人となって家庭裁判所に成年後見の開始を申し立てる制度です。これは、老人福祉法などの法律に基づいており、まさに身寄りがなくご自身で申立てができない方のための公的なセーフティネットとして機能しています。

特に、以下のような状況にある方々を保護することを目的としています。

- 身寄りのない一人暮らしの高齢者の方

- 親族がいても疎遠であったり、協力を得られなかったりする方

- 虐待を受けている、または財産を不当に侵害されている恐れがある方

この制度を利用することで、本来申立人になれないご友人に代わって、行政が法的な手続きを進めてくれるのです。

最初の相談窓口は「地域包括支援センター」です

市町村長申立てを検討するにあたり、あなたが最初に向かうべき場所は「地域包括支援センター」です。

地域包括支援センターは、高齢者の暮らしを地域で支えるための総合相談窓口で、各市区町村に設置されています。ここには、社会福祉士、保健師、主任ケアマネジャーといった専門職が常駐しており、成年後見制度に関する相談にも無料で対応してくれます。

相談に行く際は、ご友人の状況について、分かる範囲で情報をまとめておくと話がスムーズに進みます。

【まとめておくと良い情報】

- ご友人の基本情報:氏名、年齢、住所、家族構成など

- 現在の生活状況:どのようなことで困っているか(金銭管理、契約手続きなど)、最近の様子の変化など

- 財産に関する情報:預貯金、不動産、年金収入など、おおまかな状況

- 健康状態::かかりつけの病院、診断されている病名など

まずは「身寄りのない友人のことで相談したい」と電話をしてみてください。専門家が親身に話を聞き、市町村長申立てを含め、ご友人に最適な支援策を一緒に考えてくれるはずです。

費用が心配な方へ|申立費用と後見人報酬の負担について

成年後見制度を利用する上で、多くの方が心配されるのが費用面の問題です。「友人のためとはいえ、自分がお金を負担するのは難しい」「本人に支払い能力がなかったらどうしよう」といった不安は当然のことです。ここでは、費用の全体像と、負担を軽減するための公的制度について解説します。

申立てにかかる費用は誰が負担する?

成年後見の申立てには、家庭裁判所に納める実費がかかります。主な内訳は以下の通りです。

| 費目 | 金額の目安 |

|---|---|

| 収入印紙代 | 800円 |

| 郵便切手代 | 3,000円~5,000円程度 |

| 登記手数料(収入印紙) | 2,600円 |

| 医師の診断書作成費用 | 数千円~数万円 |

| (鑑定が必要な場合)鑑定費用 | 5万円~10万円程度 |

これらの費用は、原則として申立人が一時的に立て替えることになります。しかし、市町村長申立ての場合、市町村が申立費用や後見人報酬の一部または全部を助成する制度(成年後見制度利用支援事業)を実施している自治体があります。ただし助成の有無・対象範囲・要件や上限は市町村により異なるため、詳細は該当市区町村に確認してください。

後見人への報酬は本人の財産から支払われます

成年後見人(司法書士などの専門家が選ばれることが多いです)が選任されると、その業務に対する報酬が発生します。この報酬は、申立人やご友人が支払うものではなく、家庭裁判所がご本人の財産状況に応じて金額を決定し、ご本人の財産の中から支払われます。

報酬額の目安は、管理する財産の額にもよりますが、報酬は家庭裁判所が本人の財産状況や業務量に応じて決定します。目安としては月額数千円〜数万円程度とされることが多いですが、個別事案で上下します。

重要なのは、後見人報酬はあくまでご本人が負担するものであり、あなたが肩代わりする必要はないということです。

資力がない場合は「成年後見制度利用支援事業」を活用

「本人の財産がほとんどなく、申立て費用や後見人報酬の支払いが難しい」というケースも少なくありません。そのような経済的に困窮している方を支えるために、「成年後見制度利用支援事業」という公的な助成制度があります。

これは、各市区町村が主体となって実施している事業で、資力が乏しい方に対して、申立てにかかる費用や後見人への報酬の一部または全部を助成するものです。

- 対象となる方:生活保護を受給している方や、それに準ずる低所得の方など、市町村が定める要件を満たす方。

- 助成の内容:申立費用(収入印紙、切手代、診断書料など)や、後見人等への報酬。

- 相談・申請窓口:お住まいの市区町村の高齢者福祉担当課や、地域包括支援センターなど。

この制度があるため、経済的な理由だけで成年後見制度の利用を諦める必要はありません。ご友人の資力に不安がある場合も、まずは地域包括支援センターで相談してみることが大切です。

認知症になる前の対策「任意後見制度」という備え

これまで解説してきた成年後見制度(法定後見)は、すでにご本人の判断能力が低下した後に、家庭裁判所が後見人を選ぶものです。しかし、もしご友人の判断能力がまだしっかりしている段階であれば、「任意後見制度」という、よりご本人の意思を尊重できる備えがあります。

本人が後見人を選べる任意後見契約とは?

任意後見制度とは、ご本人が元気で判断能力が十分なうちに、「将来、もし自分の判断能力が衰えたら、この人(任意後見人)に、このような支援(財産管理や身上監護)をお願いします」という内容の契約を、公証役場で公正証書によって結んでおく制度です。

【任意後見制度の主なメリット】

- 自分で後見人を選べる:信頼できる友人や専門家など、ご自身が最も信頼する人を後見人に指定できます。

- 支援内容を決められる:どのような財産管理をしてほしいか、どのような介護サービスを希望するかなど、支援の内容を自由に設計できます。

- 本人の意思が最大限尊重される:ご自身の将来をご自身の意思で決める「自己決定権の尊重」という理念に基づいた制度です。

友人として任意後見人になる際の注意点

ご友人から「あなたに任意後見人になってほしい」と頼まれることもあるかもしれません。それは大変光栄なことですが、引き受ける際にはいくつかの注意点があります。

任意後見人になるということは、ご友人の財産を守り、生活を支えるという非常に重い責任を長期間にわたって負うことを意味します。具体的には、以下のような点を慎重に考慮する必要があります。

- 責任の重さ:他人の財産を預かることには、正確な収支管理や定期的な報告義務が伴います。万が一、不適切な管理があれば法的な責任を問われる可能性もあります。

- 長期的な負担:後見業務は、ご友人が亡くなるまで続く可能性があります。ご自身の生活や健康状態の変化も踏まえ、長期間にわたり責任を果たせるかを考える必要があります。

- 他の親族との関係:もしご友人に疎遠な親族がいる場合、後から財産管理について意見されたり、トラブルになったりする可能性もゼロではありません。

友情だけで安易に引き受けるのではなく、その責任の重さを十分に理解することが不可欠です。場合によっては、ご自身がなるのではなく、私達のような司法書士などの専門家を任意後見人とすることも選択肢の一つとしてご友人に提案することも、本当の意味でご友人を思うことであり、賢明な判断と言えるでしょう。

まとめ:一人で悩まず、まずは専門家にご相談ください

身寄りのないご友人が認知症になった場合、ご友人としてできることはたくさんあります。この記事の要点を振り返ってみましょう。

- 友人が直接、成年後見の申立人になることは原則としてできない。

- しかし、行政や専門家への「橋渡し役」として、非常に重要な役割を担うことができる。

- 具体的な解決策として「市町村長申立て」があり、最初の相談窓口は「地域包括支援センター」である。

- 申立費用や後見人報酬は、本人の資力がない場合、公的な助成制度(成年後見制度利用支援事業)を利用できる。

- 判断能力があるうちなら、本人の意思で後見人を選べる「任意後見制度」も有効な選択肢となる。

何よりも大切なのは、あなたが一人で全ての責任を背負い込まないことです。ご友人を思うそのお気持ちを、ぜひ公的な支援機関や私達のような専門家につないでください。

えなみ司法書士事務所は、横浜市・川崎市を中心に、相続や成年後見に関するご相談に力を入れています。「いきなり役所に相談するのは少し不安」「専門家の意見を一度聞いてみたい」という方も、どうぞご安心ください。

当事務所では、ご自宅などご指定の場所への無料訪問相談(横浜市・川崎市内に限る。要予約)も実施しており、平日・土日祝日を問わず21時までご対応可能です。まずはあなたのお話をお聞かせいただくことから始めさせてください。大切なご友人を守るため、私達が全力でサポートいたします。

—

えなみ司法書士事務所

代表 司法書士 榎並慶太(神奈川県司法書士会所属 第2554号)

〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

検索用情報の申出とは?住所変更登記義務化の負担を軽くする新制度

【2026年義務化】不動産の住所・氏名変更登記、あなたはどうする?

「そういえば、昔買ったマンションの登記、引っ越し前の住所のままだ…」「結婚して名字は変わったけど、実家の土地の名義はどうなってるんだろう?」

2026年4月1日から、不動産の所有者の住所や氏名の変更登記が義務化されるというニュースを見て、このようにハッとされた方もいらっしゃるのではないでしょうか。ご自身の不動産について、「何か手続きをしないといけないらしいけど、具体的に何をすればいいのかわからない…」と、漠然とした不安を感じているかもしれませんね。

ご安心ください。今回の法改正では、手続きの負担を軽くするための新しい制度「検索用情報の申出(けんさくようじょうほうのもうしで)」も同時にスタートします。

この記事では、司法書士である私が、

- 新しい「検索用情報の申出」とはどんな制度なのか

- 従来の「住所変更登記」とどちらを選ぶべきか

- それぞれの手続きの流れや注意点

といった点を、できるだけ分かりやすく解説していきます。この記事を最後までお読みいただければ、あなたが今どちらの手続きを選ぶべきかが明確になり、法改正への不安を解消できるはずです。私たち専門家が、あなたの状況に合わせた最適な一歩を一緒に見つけていきますので、どうぞリラックスしてお読みください。

新制度「検索用情報の申出」とは?5分でわかる基本

「検索用情報の申出」は、住所変更登記の義務化に伴う皆さまの負担を減らすために作られた、まったく新しい仕組みです。一言でいうと、「住民基本台帳ネットワーク等の情報と照合して、将来住所等が変更された際に法務局が職権で変更登記を行うことを可能にするための事前申出」のことです。変更が確認された場合は法務局が所有者に確認(メール等)を行い、所定の手続により職権で登記が行われます。この制度は、令和7年(2025年)4月21日から開始されました。

これまでのように、引っ越しのたびに法務局で手続きをする必要がなくなる、画期的な制度といえるでしょう。

検索用情報の申出のメリット:手間と費用を大幅カット

この新制度には、従来の住所変更登記と比べて大きなメリットがあります。特に、手間と費用の面でその違いは明らかです。

- メリット①:登録免許税が不要

従来の住所変更登記では、不動産1つにつき1,000円の登録免許税という税金が必要でした。土地と建物なら2,000円です。しかし、「検索用情報の申出」では、この登録免許税が一切かかりません。 - メリット②:一度申し出れば、将来の手続きが不要に

一度この申出をしておけば、その後何度引っ越しをしても、その都度ご自身で手続きをする必要がなくなります。法務局が住基ネット等を照会して住所等の変更を確認した場合、届出のメール等による確認手続を経て、所定の条件の下で登記官が職権で変更登記を行える仕組み(職権登記)です。 - メリット③:オンラインで手続きが完結できる

法務局の窓口に行ったり、郵送したりすることなく、ご自宅のパソコンやスマートフォンからオンラインで手続きを完結させることができます。時間や場所を選ばずに申請できるのは大きな利点です。

申出に必要な情報と手続きの流れ

手続きはとてもシンプルです。以下の情報を準備して、オンラインまたはお近くの法務局の窓口・郵送で申し出るだけです。

【申出に必要な情報】

- 不動産所有者の氏名(フリガナ)

- 不動産所有者の現在の住所

- 不動産所有者の生年月日

- 連絡先となるメールアドレス等

- (可能であれば)マイナンバーカード等に含まれる「本人確認情報」

従来の登記手続きのように、住民票や戸籍の附票といった公的な証明書を集める必要がないため、準備の手間が格段に少なくなります。

司法書士に依頼する場合の費用【報酬5,000円~】

「オンライン手続きは少し苦手…」「自分でやるのは何となく不安」と感じる方もいらっしゃるかもしれません。もちろん、この「検索用情報の申出」も私たち司法書士にお任せいただけます。

当事務所では、5,000円(税別)からこの手続きを代行しております。この新制度は始まったばかりですが、法改正に関心が高いお客様から、既に当事務所にもご依頼を承っております。ご自身で時間をかけて調べる手間や、慣れない手続きへのストレスを考えれば、専門家に任せてしまうのも一つの賢い選択です。費用についても、事前に総額を明確にお見積りいたしますので、どうぞご安心ください。(えなみ司法書士事務所 代表 榎並慶太/神奈川県司法書士会所属/所在地:〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階)

参考:検索用情報の申出について(職権による住所等変更登記関係)

あなたはどっち?状況別・最適な手続きの選び方

「検索用情報の申出」がとても便利な制度であることはお分かりいただけたかと思います。では、誰もがこの新制度を選べば良いのでしょうか?実は、状況によっては、これまで通り「住所変更登記」を今すぐ行った方が良いケースもあります。

ここでは、あなたがどちらの手続きを選ぶべきか、具体的な状況に合わせてご案内します。

| 項目 | 検索用情報の申出 | 従来の住所変更登記 |

|---|---|---|

| 目的 | 将来の住所変更に備える | 現在の登記情報を正確に直す |

| 登録免許税 | 不要 | 不動産1つにつき1,000円 |

| 必要書類 | 原則不要(本人確認情報のみ) | 住民票、戸籍の附票など |

| 反映時期 | 将来、住所変更があった際に職権で | 申請後、約1~2週間 |

「検索用情報の申出」がおすすめな人

以下のような方には、手間と費用を抑えられる「検索用情報の申出」がおすすめです。

- すぐに不動産を売ったり、担保に入れたりする予定がない方

登記情報をすぐに最新の状態にする必要がない場合は、この申出で将来に備えておけば十分です。 - 手続きはとにかく簡単に、費用をかけずに済ませたい方

登録免許税がかからず、オンラインで完結できるこの制度は、最も手軽な選択肢です。 - 今後も転勤などで引っ越す可能性がある方

一度申し出ておけば、将来の住所変更のたびに手続きをする手間から解放されます。

今すぐ「住所変更登記」をすべき人

一方で、次のような状況にある方は、新しい申出制度を待つのではなく、速やかに従来の「住所変更登記」を行うことを強くおすすめします。

- 近いうちに不動産の売却を考えている方

不動産を売却する際、登記簿上の住所と現在の住所が異なっていると、本人確認ができず、原則として売却手続きを進められません。売却の前段階として、住所変更登記は必須となります。 - その不動産を担保にローンを組む予定(抵当権設定)がある方

銀行などから融資を受ける際も同様です。抵当権を設定する登記の前提として、所有者の登記情報は現在の内容と一致している必要があります。 - 銀行などのローンを完済し、抵当権を抹消する方 住宅ローンを完済し、抵当権抹消する場合も、抵当権抹消登記の前提として、現在の住所に変更するための住所変更登記が必要となります。

要するに、「登記簿をすぐに最新の状態にする必要があるかどうか」が、判断の大きな分かれ目となります。

従来の住所変更登記:必要書類と注意点

「自分の場合は、今すぐ住所変更登記が必要そうだ」と判断された方のために、具体的な手続きと、特に注意すべき点について解説します。

ご自身で手続きすることも可能ですが、特に複数回の転居を経験されている方は、必要書類の収集でつまずいてしまうケースが少なくありません。

基本の必要書類:住民票または戸籍の附票

住所の変更を証明する書類として、以下のいずれかが必要になります。

- 住民票

登記簿上の住所から現在の住所まで、1回の引っ越しでつながる場合に利用します。市区町村の役所で取得できます。 - 戸籍の附票(こせきのふひょう)

複数回の引っ越しを経験されている場合は、これまでの住所の履歴がすべて記載された「戸籍の附票」が必要となります。これは、本籍地のある市区町村で取得します。現在の住所地の役所では取れませんのでご注意ください。

結婚などで氏名も変更されている場合は、その経緯がわかる戸籍謄本も必要になります。

【要注意】住所のつながりが証明できない場合の対処法

最も手続きが複雑になるのが、この「住所のつながりが証明できない」ケースです。

例えば、何度も引っ越しや本籍地の変更(転籍)を繰り返していると、戸籍の附票を取得しても、登記簿上の古い住所から現在の住所までのすべての履歴が載っていないことがあります。これは、市区町村での書類の保存期間が法律で定められており、古い記録は廃棄されてしまうことがあるためです(現在は150年ですが、以前はわずか5年でした)。

このように公的な書類で住所の変遷を証明できない場合、

- 不動産を取得した際の登記済権利証(いわゆる権利書)

- 「登記簿上の人物と自分は同一人物です」という内容の上申書(実印の押印と印鑑証明書を添付)

といった、別の書類を法務局に提出する必要があります。このようなケースでは、法務局との事前協議も必要となり、専門的な知識が不可欠です。もし戸籍の附票などを取得してみて「あれ、住所がつながらないぞ?」と思ったら、無理にご自身で進めようとせず、速やかに私たち司法書士にご相談いただくのが最善の道です。

手続きの不安は専門家へ。えなみ司法書士事務所がサポートします

2026年4月からの住所変更登記の義務化と、新しい「検索用情報の申出」制度について解説してきましたが、ご自身のやるべきことは見えてきましたでしょうか。

法改正への対応と聞くと、少し難しく感じてしまうかもしれません。しかし、どちらの手続きを選ぶべきか、どんな書類が必要かといった疑問は、専門家にご相談いただければすぐに解決できます。

えなみ司法書士事務所は、横浜市・川崎市にお住まいの皆さまの「いつでも相談できる」パートナーでありたいと考えています。不動産登記に関するご不安やお悩みがあれば、どうぞお一人で抱え込まず、私たちにお聞かせください。

(えなみ司法書士事務所/代表 司法書士 榎並慶太/神奈川県司法書士会所属/所在地:〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階)

- 無料の訪問面談

お客様のご自宅など、ご指定の場所まで無料でお伺いします(横浜市・川崎市内に限ります)。ご相談内容は厳重に秘匿いたします。 - リーズナブルで明確な料金

必ず事前にお見積りを提示し、追加料金のない総額表示でご安心をお約束します。 - 土日祝・21時まで対応

お仕事でお忙しい方でも、ご都合の良い時間にご相談いただけます。

お客様の時間的、費用的、そして精神的なご負担を少しでも軽くすることが、私たちの使命です。まずはお話をお伺いするだけでも結構です。あなたの不動産に関するお悩みを、ぜひ私たちにお任せください。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

公正証書遺言が法改正で身近に!メリットと注意点を解説

公正証書遺言とは?法改正前の長所と課題

ご自身の財産を誰にどのように残したいか、その最後の意思を形にするのが「遺言書」です。遺言書にはいくつかの種類がありますが、その中でも特に確実で信頼性が高い方法として知られているのが「公正証書遺言」です。この法改正を解説する前に、まずは公正証書遺言がどのようなものか、その長所とこれまでの課題について簡単にご説明します。

遺言書としての信頼性が高い「公正証書遺言」の長所

公正証書遺言は、法律の専門家である公証人が、遺言者ご本人の意思を確認しながら作成する公的な文書です。そのため、他の遺言方法と比べて多くの長所があります。

- 無効になるリスクが極めて低い:公証人が内容や形式を厳格にチェックするため、法律上の不備で遺言が無効になってしまう心配がほとんどありません。

- 紛失・改ざんの心配がない:作成された遺言書の原本は、公証役場で厳重に保管されます。そのため、ご自宅で保管していて紛失したり、誰かに書き換えられたりする危険がありません。

- 相続手続きがスムーズ:ご自身で書く自筆証書遺言の場合、相続が始まった後に家庭裁判所で「検認」という手続きが必要ですが、公正証書遺言ではこの手続きが不要です。ご家族の負担を大きく減らすことができます。

このように、大切なご家族に確実に想いを届け、無用な争いを防ぐための優れた方法が公正証書遺言です。詳しい遺言書作成のメリットについては、こちらの記事もご参照ください。

作成時の大きなハードルだった「場所と時間の制約」

しかし、これほどメリットの多い公正証書遺言にも、作成する上で大きなハードルがありました。それは「原則として、平日の日中に公証役場へ出向かなければならない」という点です。

例えば、こんなお悩みを持つ方が多くいらっしゃいました。

- 高齢や病気のため、外出すること自体が大きな負担になる。

- 遠方に住んでいて、近くに公証役場がない。または、手続きに関わる子どもたちが遠くに住んでいる。

- 平日の日中は仕事で忙しく、どうしても時間が作れない。

もちろん、公証人に出張してもらう制度もありますが、費用が高額になるなどの課題がありました。「遺言書は作りたいけれど、公証役場に行くのが難しい…」そう感じて、作成をためらっていた方も少なくなかったのではないでしょうか。今回の法改正は、まさにこうした悩みを解決するためのものなのです。

【2025年10月施行】法改正で公正証書遺言がより身近に

2025年10月1日から、公証人法と民法の一部が改正され、公正証書遺言の作成手続きが大きく変わります。一言でいえば、「デジタル化」と「オンライン化」です。これにより、これまで多くの方が感じていた物理的なハードルが取り払われ、公正証書遺言がより身近で利用しやすい制度になります。

自宅や病院から作成可能に!リモート手続きの導入

今回の法改正で最も大きな変更点は、ウェブ会議システムを利用したリモート(遠隔)での遺言作成が可能になることです。 これにより、遺言者ご本人が公証役場へ足を運ぶ必要がなくなります。

これにより、遺言者ご本人が公証役場へ足を運ぶ必要がなくなります。

例えば、遺言者ご本人はご自宅や入院先の病院から、証人となるお子様はそれぞれの職場やご自宅から、そして公証人は公証役場から、というように、全員が別々の場所にいても、パソコンやタブレットの画面を通じて手続きを進めることができるようになります。これまで場所や時間の制約で諦めていた方にとって、これは非常に大きなメリットと言えるでしょう。

電子データで安全に保管。電子署名にも対応

もう一つの大きな変更点は、公正証書の原本が電子データ(電磁的記録)で作成・保管されるようになることです。これまでは紙の書類として作成されていましたが、これからはデジタルデータとして管理されるため、紙の書類のように劣化したり、火災や地震などの災害で失われたりするリスクが大幅に低減されます。

また、これに伴い、遺言者や証人の署名・押印も「電子署名」で行うことが可能になります。これにより、手続き全体がデジタルで完結し、より安全で確実な遺言の作成と保管が実現します。

法改正のメリットを活かせる具体的なケース

では、この新しい制度は、具体的にどのような方にメリットがあるのでしょうか。読者の皆様の状況に当てはまるケースがないか、一緒に見ていきましょう。

ケース1:体が不自由で外出が難しい方

ご高齢であったり、ご病気で療養中であったりして、外出が難しい方にとって、この法改正はまさに朗報です。これまで「公証役場まで行くのはとても無理だ…」と遺言書の作成を諦めていた方でも、ご自宅や病院のベッドの上から、パソコンやタブレットを通じて公正証書遺言を作成できるようになります。

横浜市西区のえなみ司法書士事務所(代表司法書士:榎並慶太、神奈川県司法書士会所属)では、以前から「無料訪問面談」を実施し、お客様のご自宅までお伺いしてご相談に応じてまいりました。この新制度と私たちのサービスを組み合わせることで、遺言内容のご相談から実際の作成まで、ご自宅から手続きの大部分を進めることが可能になりますが、公証人の指定・通信環境等の事情により対面を要する場合もございます。大切な想いを未来へ残すお手伝いを、ぜひ私たちにお任せください。

ケース2:遠方にお住まいでお子さんや証人と集まりにくい方

「自分は横浜に住んでいるが、証人をお願いしたい長男は大阪、次男は福岡に住んでいる…」といったケースは珍しくありません。従来の方法では、遺言を作成するために全員が同じ日に同じ場所に集まる必要があり、スケジュール調整だけでも大変な手間でした。

しかし、リモート手続きが導入されることで、この問題は解決します。ご本人、お子様、公証人がそれぞれの場所からウェブ会議システムに参加すればよいため、物理的に集まる必要がなくなります。これにより、日程調整の負担が劇的に減り、遠方にお住まいのご家族にもスムーズに協力してもらえるようになります。

ケース3:日中忙しく、平日に時間が取れない方

現役で働いていらっしゃる方にとって、平日の日中に時間を確保して公証役場に行くのは簡単ではありません。今回の法改正でオンライン化が進むことで、公証人との事前の打ち合わせなどもメールやウェブ会議で効率的に行えるようになり、手続きにかかる全体の時間が短縮されることが期待されます。

さらに、えなみ司法書士事務所(所在地:横浜市西区北幸1-11-1 水信ビル7階、代表司法書士:榎並慶太、神奈川県司法書士会所属)では、平日・土日祝日を問わず21時までご相談に対応しております(要予約、担当者の都合により変更となる場合があります)。お仕事が終わった後の夜間や、休日のリラックスした時間にご相談いただき、私たち司法書士が公証人とのやり取りや書類準備を代行することで、お忙しい方でもご自身のペースでスムーズに遺言書作成を進めることができます。

新制度を利用する際の注意点と専門家への相談

非常に便利になる新制度ですが、利用するにあたっていくつか知っておくべき注意点もあります。しかし、ご安心ください。これらの点は、専門家である司法書士にご相談いただければ、しっかりとサポートいたします。

パソコンやネット環境の準備は必要?

リモートで手続きを行うためには、当然ながらパソコンやタブレット、スマートフォンといった機器と、安定したインターネット環境が必要になります。また、ウェブ会議システムを使うためのカメラやマイクも必要です。

「デジタル機器は苦手で…」と不安に思われる方もいらっしゃるかもしれません。しかし、特別に難しい操作が求められるわけではありません。普段、ご家族とビデオ通話をするような感覚で臨んでいただければ大丈夫です。もし設定にご不安があれば、私たちがサポートできることもありますので、遠慮なくお申し付けください。

証人2名の立会いは変わらず必要です

手続きがデジタル化されても、公正証書遺言の重要な要件である「証人2名以上の立会い」は、これまでと変わりなく必要です。この証人は誰でもなれるわけではなく、将来財産を受け取る予定の方(推定相続人)やその配偶者などは証人になることができません(証人欠格者)。

「証人を頼めるような親戚や知人がいない…」とお困りの方もいらっしゃるでしょう。そのような場合でもご安心ください。証人の手配については、公証人の運用や法令に従い中立性を確認したうえで支援いたします。司法書士が証人を務める場合には、中立性・適格性を個別に確認のうえご案内しますので、適切な証人探しに悩む必要はありません。

手続きの不安は司法書士にご相談ください

法改正によって手続きの場所的なハードルは下がりますが、遺言書の最も大切な部分である「内容」をどうするか、という点は変わりません。ご自身の想いを法的に有効な形で、かつ、ご家族の間で争いが起きないように書き記すには、専門的な知識と経験が不可欠です。

また、遺言書を作成するために必要な戸籍謄本や不動産の登記事項証明書といった書類の収集、公証人との事前の打ち合わせなど、専門家でなければ煩雑に感じる作業も多くあります。

私たち司法書士にご依頼いただければ、お客様のお気持ちを丁寧にお伺いし、最適な遺言内容をご提案することから、面倒な書類収集、公証人との打ち合わせの代行などをワンストップでサポートいたします。証人立会いについては、法令及び公証人の運用に従い対応可能な範囲で支援します。詳細は個別にご相談ください。法改正で便利になったこの機会に、ぜひ専門家の力を活用してみませんか。まずは無料相談でお気軽にお問い合わせください。

まとめ:法改正を機に、公正証書遺言の作成を検討しましょう

今回は、2025年10月から始まる公正証書遺言の法改正について解説しました。ポイントをまとめます。

- ウェブ会議システムを使い、自宅や病院からリモートで作成できるようになります。

- 原本が電子データで保管され、より安全・確実になります。

- 外出が難しい方、関係者が遠方に住んでいる方、日中お忙しい方などに特に大きなメリットがあります。

遺言書は、残されたご家族への最後のラブレターとも言われます。大切なご家族が相続で争うことなく、円満に暮らしていけるように、そしてご自身の感謝の気持ちを伝えるために、とても大切なものです。

今回の法改正により、公正証書遺言の作成は、これまで考えられなかったほど身近で便利なものになりました。「自分には関係ない」「まだ早い」と思わずに、この機会にぜひ一度、遺言書の作成を検討してみてはいかがでしょうか。えなみ司法書士事務所は、いつでもあなたの「安心」に寄り添います。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

古い抵当権・仮登記の抹消|相続時のリスクと解決策を解説

相続した不動産に謎の登記?まずはご自身の状況を確認しましょう

ご両親から大切な不動産を相続した際、法務局で取得した登記簿謄本(登記事項証明書)を見て、戸惑われた方もいらっしゃるかもしれません。

「権利部乙区」や「権利部甲区」という欄に、見慣れない人の名前や、「抵当権設定」「所有権移転請求権仮登記」といった文字。日付を見ると、大正や昭和初期など、何十年も前のもので、「これは一体何なのだろう?」「このまま相続して大丈夫なのだろうか?」と不安に感じてしまうのは、ごく自然なことです。

でも、ご安心ください。そのような古い登記が残っていても、解決する方法はきちんと用意されています。

私たち、えなみ司法書士事務所でも、実家の不動産の相続登記をお手伝いする中で、大正・昭和時代に設定された古い抵当権や仮登記がそのままになっているケースに対応した経験がございます。これらは、いわば「消し忘れられた登記」のようなものです。

この記事では、相続した不動産に残された古い抵当権や仮登記とは何なのか、放置するとどのようなリスクがあるのか、そして、具体的にどうすればきれいに抹消できるのかを、専門家である司法書士が分かりやすく解説していきます。読み終える頃には、ご自身の状況を整理し、次の一歩をどう踏み出せば良いかが明確になっているはずです。

放置は危険!古い抵当権・仮登記が残る2つのリスク

「何十年も前の登記なのだから、そのままでも問題ないのでは?」と思われるかもしれません。しかし、これらの古い登記を放置することには、無視できない大きなリスクが潜んでいます。主なリスクは以下の2つです。

リスク1:不動産の売却や担保としての活用ができない

最大のリスクは、その不動産を自由に処分できなくなることです。抵当権や仮登記が残ったままの不動産は、権利関係が不安定な状態と見なされます。

そのため、いざその不動産を売却しようとしても、買主様は「この登記が抹消されない限り、代金は支払えません」と言うでしょう。また、お子様の教育資金やご自身のリフォームのために、その不動産を担保に金融機関から融資(ローン)を受けようとしても、審査に通ることは極めて困難です。

つまり、登記簿上はご自身の所有物であっても、実質的には資産価値が大きく損なわれてしまう可能性があるのです。

リスク2:次の相続で子や孫に大きな負担を残してしまう

もう一つの深刻なリスクは、問題を先送りにしてしまうことです。もし、ご自身がこの問題に対処しないまま次の相続が発生した場合、その負担はあなたのお子様やお孫様の世代に引き継がれてしまいます。

時間が経てば経つほど、登記に関係する人々は亡くなり、その相続人がネズミ算式に増えていきます。ご自身の代であれば数人の協力で済んだ手続きが、次の世代では数十人の同意を取り付けなければならない、という事態にもなりかねません。

そうなると、手続きはさらに複雑化し、解決にかかる時間も費用も膨れ上がってしまいます。ご自身の代でこの問題を解決しておくことは、将来の世代に対する大切な責任とも言えるでしょう。

【ケース1】古い抵当権(休眠担保権)の抹消手続き

まず、古い抵当権が残っている場合の解決策を見ていきましょう。何十年も前に設定された抵当権で、実質的に効力を失っているものを一般に「休眠担保権」と呼びます。

これは、昔の金融機関(無尽会社など)や個人からお金を借りた際の担保として設定されたものの、完済後も抹消手続きが忘れられていた、というケースがほとんどです。

抵当権者が行方不明なら「供託」で抹消できる

休眠担保権を抹消しようにも、抵当権者である会社は既になく、個人の方も行方が分からない、という場合がほとんどです。このようなケースのために、法律は「供託(きょうたく)」という特別な手続きを用意しています。

供託とは、返済すべきお金(元本、利息、損害金)を、抵当権者の代わりに法務局(供託所)に預けることで、債務が消滅したとみなし、不動産の所有者が単独で抵当権の抹消登記を申請できる制度です。

この制度を利用するには、以下の条件を満たす必要があります。

- 債権の弁済期(返済期限)から20年が経過していること

- 抵当権者(債権者)の行方が知れないこと

手続きの大まかな流れは以下のようになります。

- 抵当権者の調査: まずは登記簿上の住所や会社名を元に、抵当権者の現在の所在や法人の状況を調査します。行方不明であることを証明する資料(閉鎖登記簿謄本や住民票の除票など)を収集します。

- 供託金の計算・納付: 登記簿に記載された元本・利息・遅延損害金を法律のルールに従って計算し、法務局(供託所)に金銭を預け、「供託書正本」を受け取ります。

- 法務局で抹消登記: 収集した書類と供託書正本を添付して、不動産の所在地を管轄する法務局に抵当権抹消登記を申請します。

この一連の手続きは法的な判断や複雑な書類作成を伴うため、専門家である司法書士にご相談いただくのがスムーズです。

参考:休眠抵当権抹消のための供託:福島地方法務局 – 法務省

抵当権者の相続人が判明している場合の手続き

調査の結果、抵当権者が亡くなっており、その相続人が判明した、というケースもあります。この場合、手続きは供託とは異なります。

原則として、その相続人全員に協力を依頼し、共同で抵当権抹消登記を申請することになります。そのためには、まず戸籍を収集して相続人全員を確定させる必要があります。

しかし、相続人の中には協力的でない方がいたり、連絡がつかなかったりすることもあります。話し合いで解決できない場合は、裁判(抵当権抹消請求訴訟)を起こして、判決を得て抹消登記を行うという方法もあります。いずれにせよ、関係者が増えるほど手続きの難易度は高くなります。

[エラー: 画像ブロックの挿入に失敗しました。]

【ケース2】古い仮登記の抹消手続き

次に、抵当権と並んでよく見られる「仮登記」の抹消についてです。仮登記には様々な種類がありますが、古いもので多いのは「売買予約」や「代物弁済予約」を原因とするものです。これも、契約がなくなったにもかかわらず、抹消されずに残ってしまったケースがほとんどです。

原則は権利者との共同申請。しかし、多くは死亡・行方不明

仮登記の抹消も、抵当権と同様に、登記上の権利者と不動産の所有者が共同で申請するのが原則です。しかし、何十年も前の仮登記の場合、権利者の方が亡くなっていたり、行方不明だったりすることが大半です。

「相手と連絡が取れないなら、もう抹消は無理なのでは…」と諦めてしまう必要はありません。このような場合にも、法律に則った解決策があります。

権利者死亡時は、その相続人を探し出して手続きを進める

仮登記の権利者が亡くなっている場合、その権利は相続人に引き継がれています。そのため、抹消手続きを進めるには、まず権利者の相続人全員を探し出す必要があります。

これは、亡くなった権利者の出生から死亡までの戸籍謄本や、その親、子、場合によっては兄弟姉妹の戸籍謄本まで遡って調査するという、非常に根気のいる作業です。

司法書士は職務上、これらの戸籍を取得し、相続関係を正確に把握することができます。相続人が確定したら、その方々全員に連絡を取り、仮登記の抹消に協力してくれるよう依頼します。

もし相続人の中に非協力的な方がいる場合や、相続人が多すぎて協力が得られない場合は、抵当権のケースと同様に裁判手続きを検討することになります。仮登記の抹消は、抵当権の供託手続きのように所有者一人で進められる制度がないため、より一層、専門的な対応が求められます。

手続きは複雑。専門家である司法書士への相談が安心です

ここまで見てきたように、古い抵当権や仮登記の抹消手続きは、権利関係者の調査、法的な書類の作成、法務局とのやり取りなど、専門的な知識と多くの時間を要します。特に、相続が絡むと手続きは格段に複雑になります。

ご自身で全てを抱え込まず、私たち司法書士のような専門家にご相談いただくことで、時間的・精神的なご負担を大幅に軽減できます。当事務所では、相続登記についてのご相談も幅広く承っておりますので、ご安心ください。

当事務所は、お客様の「困った」に寄り添い、最善の解決策をご提案いたします。まずは無料相談から。お気軽にお問い合わせください。

司法書士に依頼すべきケースとは?

特に、以下のような状況に当てはまる場合は、お早めに司法書士へご相談いただくことを強くお勧めします。

- 登記簿に記載されている抵当権者や仮登記権利者の名前や住所に心当たりがない

- 権利者がすでに亡くなっており、相続人が誰で何人いるのか全く分からない

- 権利関係者が多数にのぼる可能性がある

- 平日は仕事で忙しく、役所や法務局を回ったり、書類を集めたりする時間がない

- 法的な手続きや書類の作成に不安がある

一つでも当てはまるようでしたら、ぜひ一度、専門家の意見を聞いてみてください。

手続きにかかる費用と期間の目安

手続きにかかる費用は、大きく分けて「実費」と「司法書士報酬」の2つです。

- 実費:登録免許税(不動産1個につき1,000円)、戸籍謄本などの取得費用、供託金など、手続きに必ずかかる費用です。

- 司法書士報酬:供託による抵当権の抹消につき88,000円(税込み)~。仮登記の相続登記及び抹消登記につき88,000円(税込み)~。権利関係者の調査、書類作成、法務局への供託手続き(供託金の納付を含む)及び抵当権抹消登記の申請代理などに対する専門家への報酬です。

期間については、事案の複雑さによって大きく異なります。関係者が少なくスムーズに進めば1〜2ヶ月程度で完了することもありますが、相続人調査や裁判手続きが必要になると、半年から1年以上かかる場合もあります。

えなみ司法書士事務所では、ご依頼いただく前に詳細なお見積もりをご提示し、分かりやすい料金体系を心がけております。費用面でご不安な方も、まずはお気軽にご相談ください。

まとめ|不安な相続手続きは、横浜・川崎の専門家にお任せください

相続した不動産に眠っていた古い抵当権や仮登記。一見すると複雑で厄介な問題に思えますが、この記事でご紹介したように、解決に向けた手続をご提案します。

重要なのは、放置せずに、ご自身の代で問題をきちんと整理しておくことです。そうすることで、大切な資産を将来にわたって守り、お子様やお孫様に負担を残さずに済みます。

えなみ司法書士事務所は、横浜市・川崎市を中心に、地域にお住まいの皆様の「いつでも相談できる」パートナーでありたいと考えております。お客様のご自宅などへ直接お伺いする「無料訪問面談」や、平日はもちろん土日祝日も21時まで対応するなど、お客様のご負担を少しでも軽くするための体制を整えています。

一人で悩まず、まずは私たち専門家にお話をお聞かせください。一緒に最善の解決策を見つけていきましょう。

お問い合わせはこちら

えなみ司法書士事務所

代表司法書士 榎並 慶太

神奈川県司法書士会所属 第2554号

〒220-0004 横浜市西区北幸1丁目11番1号 水信ビル7階

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

会社解散時の届出一覧|公的機関への手続きと書類を司法書士が解説

会社の解散を決めたら…まず全体像を把握しましょう

会社の解散という大きな決断をされ、これから始まる複雑な手続きを前に、大きな不安を感じていらっしゃる経営者の方も多いのではないでしょうか。「何から手をつければいいのか」「手続きに漏れがあったらどうなるのだろう」といったご心配は当然のことです。

当事務所でも、会社の解散に関するご相談のなかで、「法務局への登記だけでなく、税務署や年金事務所など、他にどの役所にどんな届出が必要なのか、漏れなく一覧で教えてほしい」というご質問を頻繁にいただきます。

会社を法的に消滅させるまでには、法務局への登記申請をはじめ、税務署、都道府県税事務所、市区町村役場、年金事務所など、実に多くの公的機関への届出が必要となります。しかし、ご安心ください。一つひとつの手続きを順番に整理し、全体像を把握すれば、着実に完了させることができます。

この記事では、えなみ司法書士事務所が、会社の解散から清算結了までに必要な公的機関への届出について、その全体像、具体的な手続き、提出書類、そして注意すべき期限まで、網羅的に解説します。皆様の不安を少しでも和らげ、手続きを進めるための確かな羅針盤となれば幸いです。

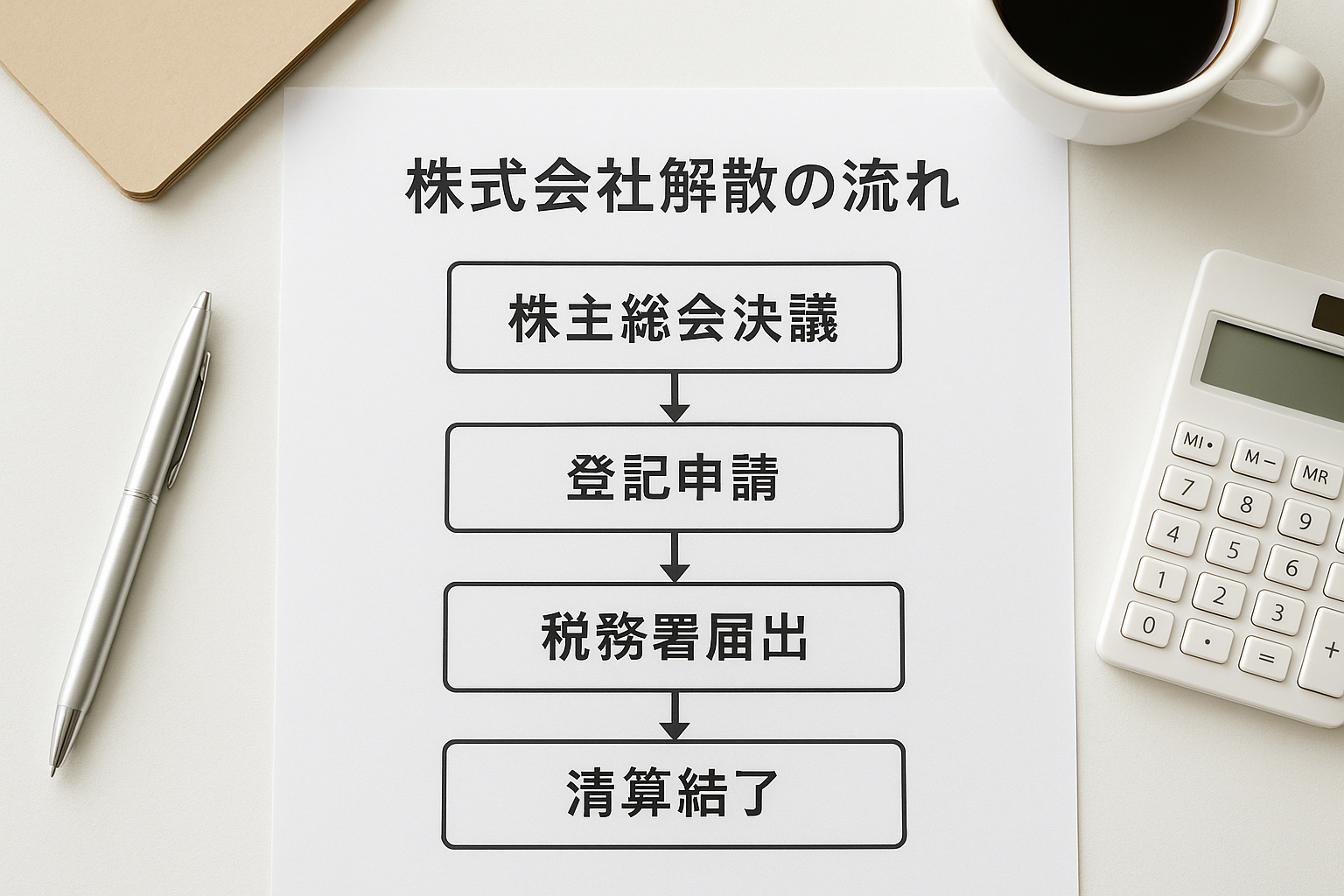

会社解散から清算結了までの手続きの流れとタイムスケジュール

公的機関への具体的な届出を理解する前に、まずは会社が解散を決議してから、法的に消滅(清算結了)するまでの全体的な流れを把握しておきましょう。手続きは大きく分けて以下の5つのステップで進みます。

- 株主総会での解散決議と清算人の選任

会社の解散を決定し、解散後の手続きを担当する「清算人」を選任します。通常は、代表取締役がそのまま清算人に就任します。 - 解散・清算人選任の登記申請(法務局)

解散の日の翌日から2週間以内に、管轄の法務局へ「解散の登記」と「清算人選任の登記」を申請します。 - 清算手続きの開始(財産整理・債権者保護など)

清算人は財産を調査・換価して債務を弁済します。原則として官報に債権申出の催告を掲載し、申し出期間を最低2か月以上確保します。ただし、法人の種類や清算の方式(例:法定清算か任意清算か等)によっては公告方法や要否が異なるため、個別の適用要件は確認してください。 - 株主総会での決算報告の承認(清算結了)

すべての債務の弁済が完了し、残った財産(残余財産)を株主に分配した後、清算人は決算報告書を作成し、株主総会で承認を得ます。この承認をもって、会社は実質的に活動を終了します。 - 清算結了の登記申請(法務局)

株主総会で決算報告が承認された日(清算結了日)の翌日から2週間以内に、法務局へ「清算結了の登記」を申請します。この登記が完了すると、会社の登記簿は閉鎖され、法人格が完全に消滅します。

債権者保護のための官報公告に最低2ヶ月を要するため、会社解散から清算結了までの一連の手続きには、スムーズに進んでも最低でも3ヶ月程度の期間がかかると見込んでおくとよいでしょう。

【一覧表】会社解散時に届出が必要な公的機関と提出書類

会社を解散する際に、どの公的機関へ、何を、いつまでに提出する必要があるのかを一覧表にまとめました。ご自身の会社にどの手続きが必要か、全体像を把握するためにお役立てください。

| 法務 | 法務局 | 解散・清算人選任登記申請書、株主総会議事録等 | 解散日から2週間以内 | 全ての会社で必須 |

| 法務 | 法務局 | 清算結了登記申請書、株主総会議事録、決算報告書等 | 清算結了日から2週間以内 | 全ての会社で必須 |

| 税務 | 税務署 | 異動届出書、給与支払事務所等の開設・移転・廃止届出書、消費税の事業廃止届出書など | 解散後、遅滞なく | 解散時と清算結了時の2回提出 |

| 税務 | 都道府県税事務所 | 異動届出書 | 解散後、遅滞なく | 解散時と清算結了時の2回提出 |

| 税務 | 市区町村役場 | 異動届出書 | 解散後、遅滞なく | 解散時と清算結了時の2回提出 |

| 労務 | 年金事務所 | 健康保険・厚生年金保険の『適用事業所全喪届』『被保険者資格喪失届』具体的な起算事由や提出先は管轄の年金事務所へ確認してください。 | 事実発生から5日以内 | 従業員がいる場合のみ |

| 労務 | 労働基準監督署 | 労働保険確定保険料申告書 | 事業廃止から50日以内 | 従業員がいる場合のみ |

| 労務 | ハローワーク | 雇用保険適用事業所廃止届、雇用保険被保険者資格喪失届 | 事業所廃止の翌日から10日以内 | 従業員がいる場合のみ |

※上記は主な手続きです。会社の状況によっては、許認可に関する届出など、他の手続きが必要になる場合があります。

【法務】法務局への登記申請手続き

会社の解散・清算において、司法書士の専門分野である法務局への登記申請は、手続きの根幹をなす非常に重要なものです。登記は、会社の状況を社会に公示するための公的な手続きであり、「①解散・清算人選任の登記」と「②清算結了の登記」の2回、申請する必要があります。

会社法により登記義務があり、期限を正当な理由なく遅延した場合には代表者等に100万円以下の過料が科されることがあります(過料は行政的制裁であり、刑事上の罰金とは性質が異なります)。過料や会計上の取扱いは事案により異なるため、具体的な扱いについては専門家にご確認ください。

①解散・清算人選任の登記

株主総会で解散を決議したら、まず最初に行うべき登記手続きです。この登記によって、会社が解散し、清算手続きの段階に入ったこと、そして誰が清算人として手続きを進めるのかを公に示し、取引の安全を確保します。

- 提出時期: 解散の日から2週間以内

- 主な提出書類:

- 株式会社解散及び清算人選任登記申請書

- 株主総会議事録(解散決議、清算人選任決議)

- 定款

- 清算人の就任承諾書

- 清算人の印鑑証明書

- 株主リスト

- (必要な場合)委任状

②清算結了の登記

財産の換価、債務の弁済、残余財産の分配といったすべての清算手続きが完了し、株主総会で決算報告が承認された後に行う、最後の登記手続きです。この清算結了登記が完了することで、会社の登記記録が閉鎖され、法人格は法的に完全に消滅します。

- 提出時期: 清算結了の日(株主総会での決算報告承認日)から2週間以内

- 主な提出書類:

- 株式会社清算結了登記申請書

- 株主総会議事録(決算報告承認)

- (必要な場合)委任状

【税務】税務署・都道府県税事務所・市区町村役場への届出

会社の解散に伴い、税金に関する手続きも必要です。これは、会社の課税関係を正式に終了させるために行います。届出先は、国税である法人税などを管轄する「税務署」、地方税である法人事業税や法人住民税を管轄する「都道府県税事務所」「市区町村役場」の3つです。

基本となるのは「異動届出書」の提出で、これを「解散時」と「清算結了時」の2つのタイミングで、それぞれの機関に提出する必要があります。

解散時に提出する書類(解散確定申告)

解散登記が完了したら、速やかに税務関連の届出を行います。具体的には、以下の手続きが必要です。

- 各機関への届出: 税務署、都道府県税事務所、市区町村役場のそれぞれに「異動届出書」を提出します。この際、会社の登記事項証明書(登記簿謄本)の添付が必要です。

- 解散確定申告: 事業年度の開始日から解散日までの期間を一つの事業年度とみなし、その期間の所得に対する法人税等の確定申告(解散確定申告)を行います。申告と納税の期限は、原則として「解散の日の翌日から2ヶ月以内」です。

その他、給与の支払いや消費税の納税義務があった会社は、それぞれ「給与支払事務所等の廃止届出書」や「消費税の事業廃止届出書」なども税務署へ提出します。

清算結了時に提出する書類(清算確定申告)

清算手続き中に残余財産が確定したら、その事業年度の確定申告(清算確定申告)を行います。

- 清算確定申告: 残余財産が確定した日から清算結了日までの期間の所得について、確定申告を行います。申告と納税の期限は「残余財産確定の日の翌日から1ヶ月以内」です。

- 各機関への届出: 清算結了の登記が完了した後、法人格が消滅したことを届け出るため、再度、税務署、都道府県税事務所、市区町村役場へ「異動届出書」を提出します。登記事項証明書(閉鎖事項全部証明書)の添付が必要です。

【労務】社会保険・労働保険に関する届出(従業員がいる場合)

従業員を雇用している会社の場合は、社会保険(健康保険・厚生年金)と労働保険(雇用保険・労災保険)に関する手続きが必要になります。従業員の権利を守り、退職後の生活をスムーズに移行させるための重要な手続きです。従業員がいない会社の場合は、このセクションの手続きは不要です。

年金事務所への届出

健康保険・厚生年金保険に関する手続きは、管轄の年金事務所(または事務センター)で行います。

- 健康保険・厚生年金保険適用事業所全喪届: 最後の従業員が退職(資格喪失)し、会社が適用事業所に該当しなくなった場合に提出します。提出期限は「事実発生から5日以内」と非常に短いため、迅速な対応が求められます。

- 被保険者資格喪失届: 従業員が退職する際に、一人ひとりについて提出します。こちらも期限は「事実発生から5日以内」です。

労働基準監督署・ハローワークへの届出

労災保険と雇用保険に関する手続きは、それぞれ労働基準監督署とハローワークで行います。

- 労働基準監督署への届出: 会社の労働保険関係を消滅させるため、「労働保険確定保険料申告書」を提出します。これは、その年度の労働保険料を精算するための手続きです。期限は「事業廃止の日から50日以内」です。

- ハローワークへの届出:

- 雇用保険適用事業所廃止届: 雇用保険の適用事業所ではなくなったことを届け出ます。期限は「事業所廃止の翌日から10日以内」です。

- 雇用保険被保険者資格喪失届: 従業員の退職に伴い提出します。これは従業員が失業給付(失業保険)を受給するために必要な重要な書類で、期限は「資格喪失の事実があった日の翌日から10日以内」です。

届出の期限遅延とペナルティについて

これまで見てきたように、会社の解散に関する手続きには、それぞれ厳格な提出期限が定められています。これらの期限を守ることは非常に重要です。

特にペナルティが明確に定められているのが、法務局への登記申請です。会社法第976条では、登記を怠った場合(登記懈怠)、代表者個人に対して100万円以下の過料が科される可能性があると規定されています。これは会社の経費にはできず、代表者自身が負担しなければならない罰金です。

また、税務申告が遅れれば延滞税や無申告加算税が課される可能性がありますし、社会保険・労働保険の手続きが遅れると、従業員が失業給付を速やかに受け取れないなど、直接的な不利益につながる恐れもあります。

手続きの遅延は、金銭的なペナルティだけでなく、余計な手間や精神的な負担を増やすことにもなりかねません。計画的に、そして確実に手続きを進めることが肝心です。

複雑な会社解散手続きは専門家への相談が安心です

会社の解산・清算手続きは、法務、税務、労務と多岐にわたり、それぞれに専門的な知識と正確な対応が求められます。経営者様ご自身でこれらすべての手続きを滞りなく進めるのは、大変なご負担かと存じます。

私たち司法書士は、解散・清算登記の専門家として、手続きの出発点から完了までを法的にサポートいたします。また、必要に応じて税理士や社会保険労務士といった他の専門家と連携し、税務申告や労務手続きも含めてワンストップで対応することも可能です。

一人で悩みを抱え込まず、まずは専門家に相談することで、やるべきことが明確になり、精神的なご負担も大きく軽減されるはずです。

えなみ司法書士事務所では、横浜市・川崎市を中心に、会社の解散手続きに関するご相談を承っております。平日・土日祝日問わず21時まで対応しており、ご指定の場所へお伺いする「無料訪問面談」も実施しておりますので、日中お忙しい経営者様でもご都合の良い時間にご相談いただけます。

「まずは手続きの全体像を整理したい」「自分の会社の場合、具体的に何が必要か知りたい」といったご相談だけでも結構です。どうぞお気軽に無料相談はこちらからお問い合わせください。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

個人間売買のサポートについて

不動産を売却したり購入したりする際は、不動産仲介会社に依頼をすることが一般です。しかし親族間での売買など買主・売主・物件が既に決まっており不動産仲介会社を入れずに売買契約を行いたいご要望のお客様もいらっしゃいます。このような売買を個人間売買と言いますが、当事務所では個人間売買の売買契約書の作成、修正及び名義変更のための所有権移転登記を積極的に受任しております。

評価証明書(又は固定資産納税通知書)のご提供をいただければ無料で見積りを作成します。

お気軽にご相談ください。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

不動産登記(売買)の相見積もりについて

当事務所においては、不動産をご購入予定の方から登記費用についての相見積もりをお願いをいただいております。

不動産会社から紹介された司法書士の見積りが高すぎご不満な方、少しでも安くしたい方からの相談をいただいております。

不動産会社から提示された見積りをメールいただければ必ず安い見積りをお作りします。

お気軽にお問い合わせください。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。

財産管理制度

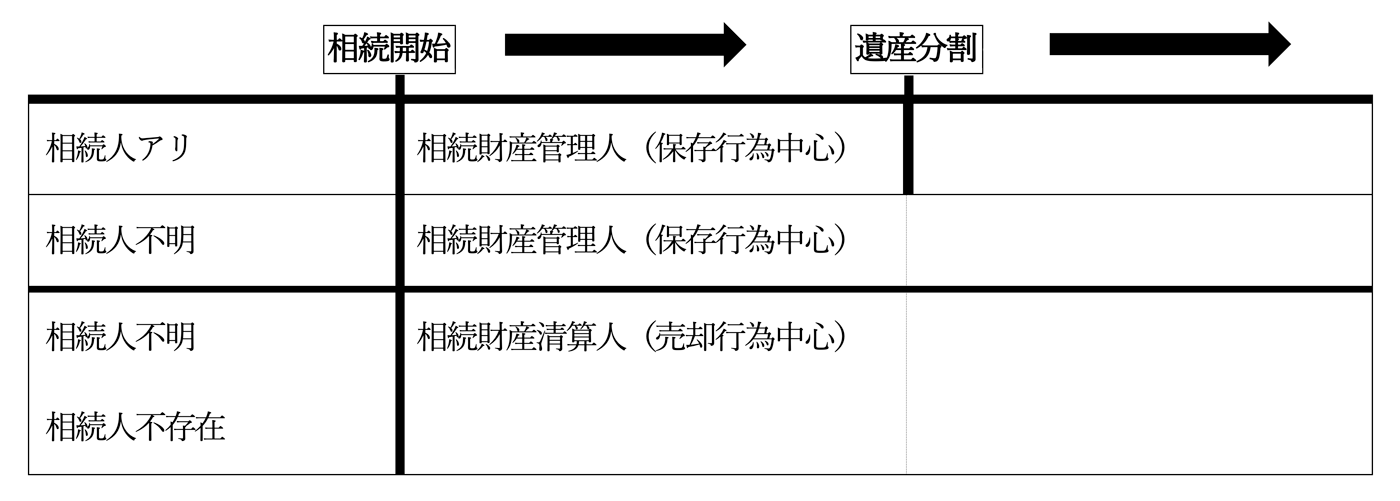

今回から5回にわたり、民法が定めている4つの財産管理人制度を紹介し、各財産管理人の比較や事例の検討を通じて各財産管理人の適切な選択について述べていきたいと思います。

具体的には「相続財産管理制度(民法897条の2)」「相続財産清算人(民法951条・952条)」「所有者不明土地建物管理人(民法246条の2)」「管理不全土地建物管理人(民法264条の9)」の財産管理人制度についてです。

今回は各制度の全体像を俯瞰するため、これらの財産管理制度の趣旨及び相違点をまとめたいと思います。

まず、これらの4つの財産管理制度は不動産登記簿により所有者が直ちに判明せず、又は判明しても連絡がつかない所有者不明土地が生じ、土地の利用が阻害されるなどの問題が生じていることから、所有者不明土地を円滑かつ適正に利用するため民法等の法改正(制定)により作られた制度です。(非常に堅苦しい説明ですが、要するに所有者が不明になった土地・建物を売却等の処分をして再利用するための制度とご理解ください)。

そして、今回は各財産管理人の詳細を説明する前に、以下の表により全体像を紹介し、大まかなイメージを持っていただきたいと思います。

【全体像】

| 項目 | ➀相続財産管理人 | ➁相続財産清算人 | ③所有者不明土地建物管理人 | ➃管理不全土地建物管理人 |

| 根拠条文(民法) | 897の2 | 951・952 | 246の2 | 246の9 |

| 財産の範囲 | 被相続人の財産全般 | 被相続人の財産全般 | 所有者不明土地建物等 | 管理不全土地建物等 |

| 所有者の権限 | – | × | 制限あり | 制限なし |

| 管轄裁判所 | 家庭裁判所 | 家庭裁判所 | 地方裁判所 | 地方裁判所 |

➀ 相続財産管理人:遺産分割前の相続財産について、共同相続人が相続財産管理に関心がない場合に、管理人が、必要な保存行為などをする制度です。また相続人のあることが明らかでない場合に、相続財産の清算を目的としない相続財産管理人の選任を可能とすることで、清算を目的としない相続財産の保存を可能とした制度でもあります。例えば遺産分割前の相続財産である建物の腐敗が進んでいる場合に修繕などをする管理人をイメージして下さい。

➁ 相続財産清算人:相続人の存在が明らかでない場合、相続人がいないことが明らかな場合に相続財産を売却等して清算する制度です。

【相続財産管理人と相続財産清算人の比較図】

③ 所在不明土地建物管理人:所有者不明の土地及び所有者不明の建物について、申立てにより裁判所で選任された管理人が保存行為などの管理を行う制度です。相続財産清算人の制度が被相続人の相続財産全般を対象とする制度にあるのに対し、所在不明土地建物管理人制度は特定の所在不明土地・建物を対象とする制度であることが大きな違いです。

【相続財産清算人と所有者不明土地建物管理人の比較図】

➃ 管理不全土地建物管理人:例えば隣地の草木が繁茂するなどして被害を及ぼしている場合や継続的にゴミの不法投棄が行われ被害を及ぼしてる場合のように、継続的に排除事由が発生してる場合に裁判所が選任する管理人に直接的な管理を行わせる制度です。旧法下で認められていた所有権に基づく妨害排除請求権のみでは解決が困難な継続的な妨害発生事案に対処する制度です。

以上、今回は、➀相続財産管理人➁相続財産清算人③所有者不明土地建物管理人➃管理不全土地建物管理人の民法上の財産管理人制度の概観を説明しました。

次回からは、各々制度の詳細について説明するとともに、当事務所で提供する申立書の作成及び関連する登記についてもご説明させていただきます。

神奈川県横浜市・川崎市を中心に、東京都・千葉県・埼玉県など首都圏の皆さまからご相談をいただいております。

相続手続きや商業登記を通じて、「いつでも相談できて、いつでも来てもらえる」存在でありたいという思いから、無料の訪問面談を実施しております。また、平日はお仕事のため面談の時間が取れないお客様のご要望にお応えするため、平日・土日祝日、21時まで対応可能です。

安心して一歩を踏み出せるよう、丁寧にお手伝いします。どうぞお気軽にご連絡ください。