最初に今回は少し長い記事となりますがお付き合いください。相続登記のご検討中の皆様のご心配事に登録免許税の負担額があるかと思います。早速ここでおさらいですが、相続登記の登録免許税は固定資産評価額の1000分の4です。土地、建物あわせて2000万であれば8万円のご負担となります。ただ、令和3年、令和4年の税制改正により次の(1)(2)の免税措置により大幅に軽減されております。

(1)相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

個人が相続(相続人に対する遺贈も含みます。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成30年4月1日から令和7年(2025年)3月31日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされました。

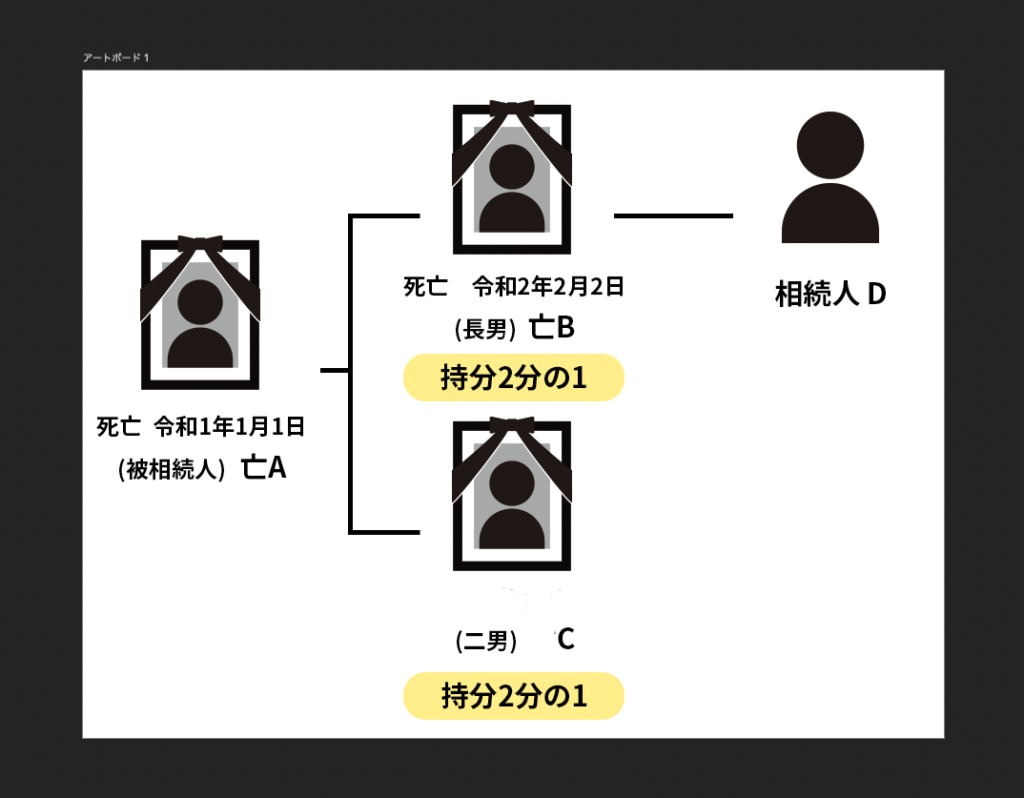

免税措置のイメージ

免税を受けることができる相続登記の申請のイメージは、以下のとおりです。

登記名義人となっている被相続人Aから相続人Bが相続により土地の所有権を取得した場合において、その相続登記をしないまま相続人Bが亡くなったときは、相続人Bをその土地の登記名義人とするための相続登記については、登録免許税が免税となります。

(国税庁ホームページより抜粋)

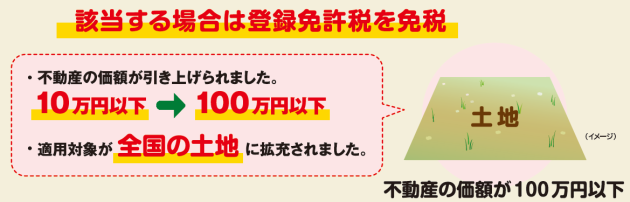

(2)不動産の価額が100万円以下の土地に係る登録免許税の免税措置

土地について相続(相続⼈に対する遺贈も含みます。)による所有権の移転の登記又は表題部所有者の相続人が所有権の保存の登記を受ける場合において、不動産の価額(※1)が100万円以下の土地であるときは、平成30年11月15日(※2)から令和7年(2025年)3月31日までの間に受ける当該土地の相続による所有権の移転の登記又は令和3年(2021年)4月1日から令和7年(2025年)3月31日までの間に当該土地の表題部所有者の相続人が受ける所有権の保存の登記については、登録免許税を課さないこととされました。

(国税庁ホームページより抜粋)

今回の記事のメインは実際私が一つの案件で(1)(2)の免税措置の両方を使い登録免許税がかなり安くなった事例をご紹介いたします(勿論実際の事例を少し脚色してますが。。。)。

登記名義人A(土地の固定資産評価額は180万円)が令和1年1月1日に亡くなり、その息子の一人Bが令和2年2月2日に亡くなった場合において、登記名義を相続人DとCの名義と変更するため①Aから亡B、Cへの所有権移転登記②亡BからDへの亡B持分移転登記を申請しました。

①の登記について、亡Bについては、A→B→Dの中間相続人にあたるため上記(1)の免税措置により非課税となりました。Cについては、土地の価格が90万(=180万×持分1/2)となるため上記(2)の免税措置により非課税となりました。②の登記についても、土地の価格が90万円であるため(2)の免税措置により非課税となりました。本来であれば1万800円(7,200円+3,600円)の登録免許税がかかるところ免税措置により0円となりました(実際の案件は非課税とならない建物もあり、免許税が0円ではありませんでしたが)。(1)(2)の免税措置が同時適用される珍しい案件でした。

因みに亡B、C名義とする所有権移転登記の申請書の登録免許税は以下の記載で大丈夫でした。

「登録免許税 金0円

亡B持分については租税特別措置法第84条の2の3第1項により非課税

C持分については租税特別措置法第84条の2の3第2項により非課税」

新横浜のえなみ司法書士事務所では、相続登記などの相続手続きを積極的に受任しております。 お気軽にご相談ください!